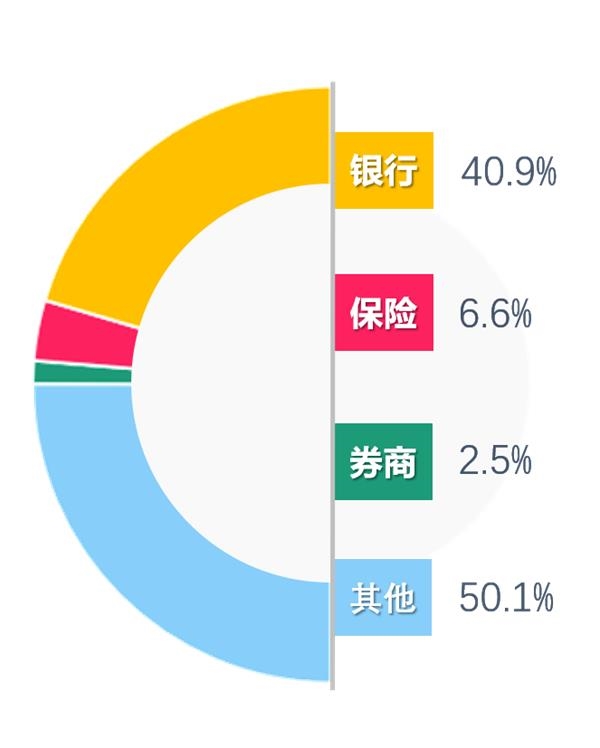

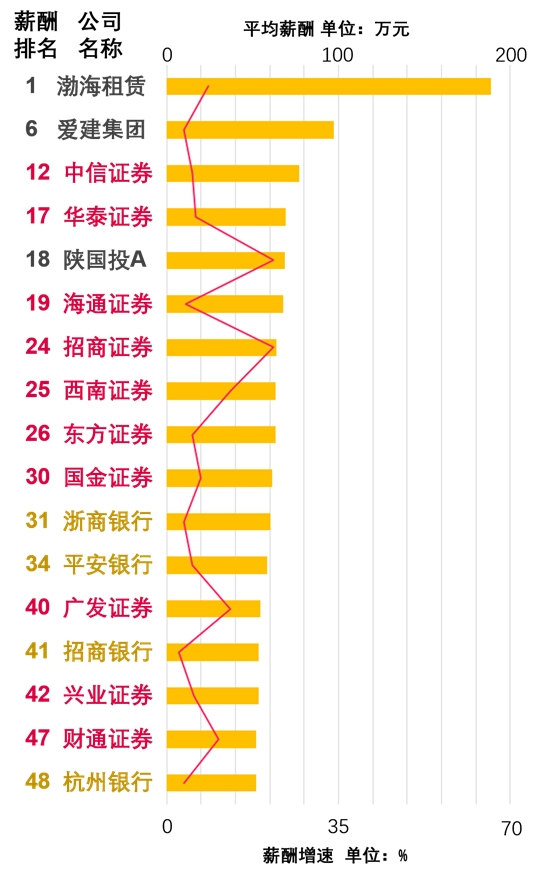

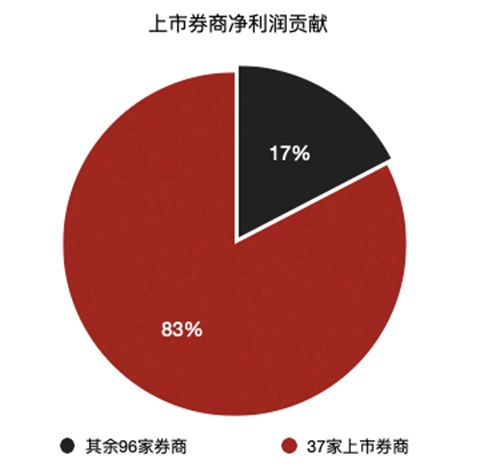

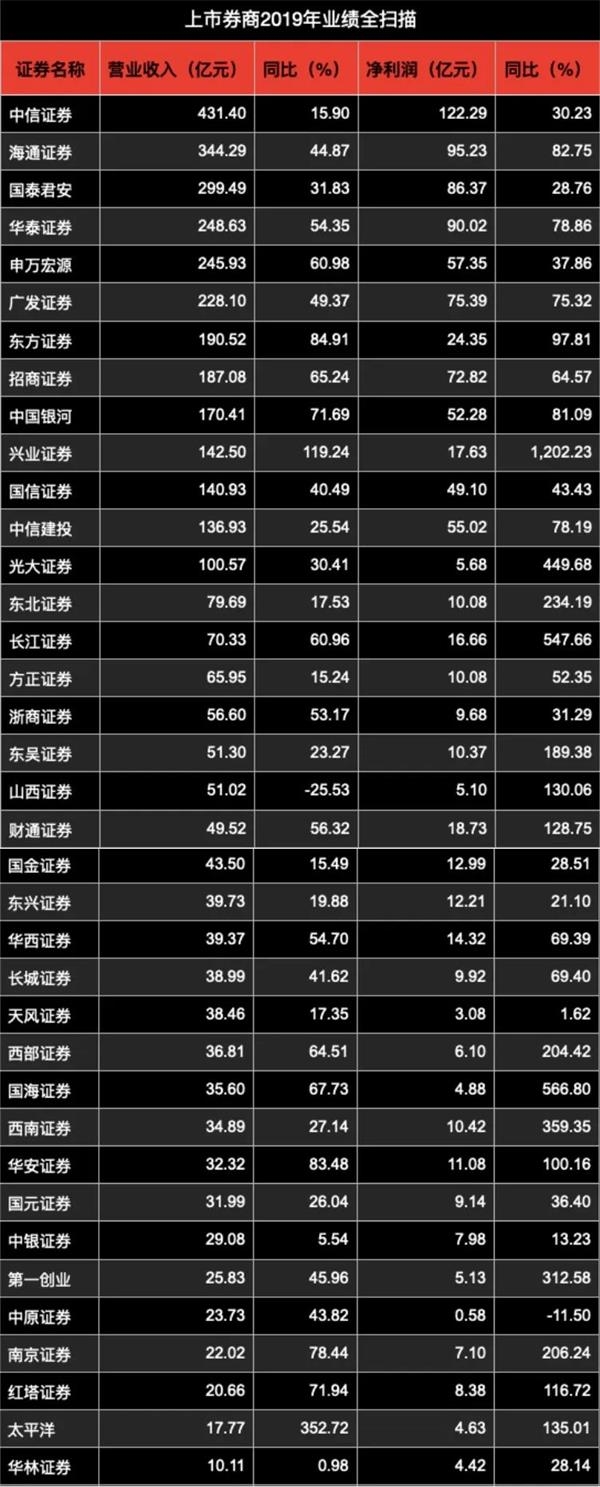

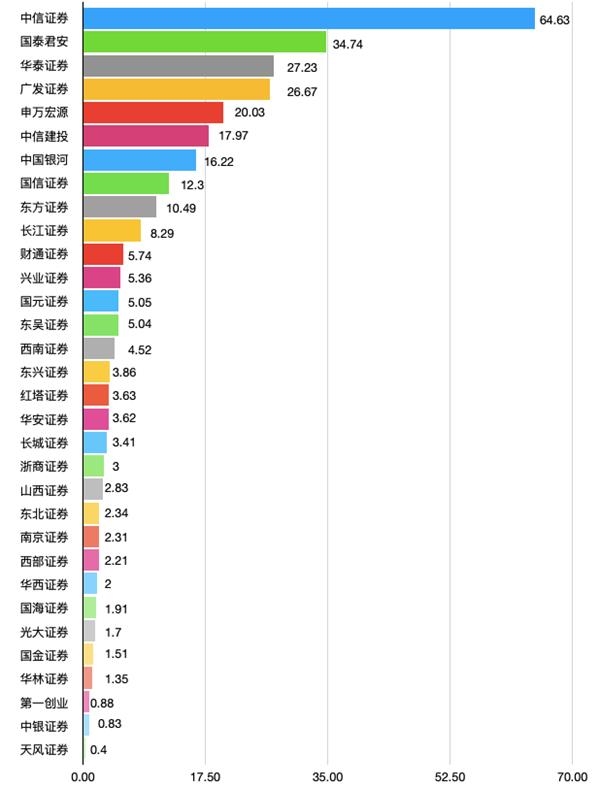

截至今日,A股上市公司2019年年报收官!除个别因疫情等因素而延迟披露年报的公司外,A股上市公司去年的业绩全貌已展开! 而作为A股中举足轻重的金融板块,相关个股表现如何呢。金融1号院今天就从多个维度将A股主要金融板块(银行、证券、保险)的“2019”呈现给您。 78家A股上市“银证保”净利润合计2.07万亿元,占A股半壁江山 截止到目前,A股上市银行共36家、券商37家、保险5家。 虽然金融板块公司数量不多,但是其作为A股盈利“压舱石”的作用仍毫不动摇。截止到目前,A股3800余家上市公司2019年合计实现净利润41576.5亿元;其中,36家上市银行去年全年合计实现净利润16988.6亿元,占全部A股上市公司净利润的超过40%;5家上市保险去年实现净利润2723.95亿元,占A股全部上市公司净利润比重超过6.55%;37家券商合计实现净利润1040.34亿元,占A股上市公司净利润的比重也超过了2.5%;以此算来,在不考虑部分公司重复计算的情况下(如中国平安和平安银行),A股三大金融板块银行、证券、保险合计净利润占比将近一半。  银行、证券、保险上市公司盈利占A股利润比重;数据来源:东方财富Choice 贵州茅台近日股价走势良好,截至昨日报收于1265.7元,市值更是达到了1.59万亿元,仍稳超第二名工商银行(剔除H股)的1.39万亿元。但若是拼盈利,茅台还是要向后排几位。 在A股最赚钱上市公司榜单上,前10位上榜名单没有变化,但排序有微微变动。前四名还是被四大行所占据,第五和第六名分别为中国平安和招商银行。不过区别在于,交通银行与中国石化位次调换,交行由2018年的第8位升至第7位。而第9位和第10位仍分别是中国石油和兴业银行。 而前20的公司则有微变。其中,邮储回A,净利润跻身A股上市公司的第12位,而光大银行则被“挤到”第21位。整体来看,前20的上市公司中,共有11家银行,2家保险,此外还有中国石化、中国石油、中国神华三家能源巨头,以及万科A、保利地产、中国建筑。而贵州茅台的净利润仅位居全部A股上市公司的第19位。  数据来源:东方财富Choice 而如果将目光放至前50位,则会发现,上市A股银证保企业上榜名单就没那么密集了。在21-50的公司中,仅9家。可见金融类企业利润集中度非常高。 此外,净利润前50名的A股公司中,暂时还没有券商身影。盈利最高的中信证券位居A股排行榜中的第55位。所以券商同志们还是加油啊!  A股上市公司净利润前50名(红色为金融机构);数据来源:东方财富Choice 不过,虽然券商净利润未排在前列,但是在金融业单兵作战能力较强的券商在人均净利润上可毫不相让。 金融类企业不仅净利润高,而在八卦中受关注最多的无疑是人均薪酬水平。根据东方财富Choice数据粗略计算(注:上市公司的员工平均薪酬有不同的计算方式,东财的计算方式为:“支付给员工的薪酬+期末应付职工薪酬-期初应付职工薪酬)/员工人数”)的话,在全部A股上市公司中,人均薪酬前50位的上市公司中,券商最多,共10家券商登榜。远超银行的数量4家。其中,中信证券不愧是券业一哥,在人均薪酬上也高居行业第一位,人均薪酬高达77.13万元,比2018年提高了近15%,排名A股12位。粗略计算,37家上市券商人均2019年薪酬已超过51万元。妥妥的高帅富。 不过,人均薪酬表现更加突出的可能是一些其他多元金融行业公司,根据目前已公布的年报,在人均薪酬排第一位的是渤海租赁,高达188.9万,而主营信托业务的爱建集团人均薪酬更是高达97万元,排第6位。陕国投人均薪酬68.9万元排第18位。此前,另一家上市信托公司安信信托曾不止一次排A股人均薪酬榜单的榜首,不过该司项目风险等因素,2019年该司在榜单上已不在前列。  图为:上市公司平均薪酬前50名的公司中的银行证券名单;数据来源:东方财富Choice 注:左侧为平均薪酬在A股上市公司中的排名 银行篇 36家银行:资产质量提高分红诱人! 上市银行在2019年交出了非常靓丽的答卷。36家A股上市银行盈利水平持续增长,其中,23家银行净利润同比增长幅度达到两位数,有八成银行的不良贷款率较去年年初出现下降。 东方财富Choice数据显示,36家银行去年合计实现净利润16988亿元,较2018年增长7.32%。净利润增幅达到两位数的银行数量高达23家,其中,江阴银行、宁波银行以及杭州银行的净利润同比增幅超过了20%。 截至去年年末,宁波银行、邮储银行、常熟银行的不良贷款率均低于1%。八成上市银行截至2019年末的不良贷款率较去年年初出现下降。 新网银行首席研究员董希淼在接受金融1号院采访时表示,上市银行去年呈现出资产规模增长、盈利增速普遍加快、资产质量保持稳定向好的局面,在经济下行压力比较大的情况下,银行能够取得这样的业绩来之不易。  图为:上市银行不良率;数据来源:东方财富Choice 2019年全年,六大国有银行合计实现净利润(集团口径,下同)逾1.1万亿元,相当于日赚31亿元。其中,工行净利润依旧排名首位,该行去年实现净利润3133.61亿元,同比增长4.9%。此外,建行、农行、中行、交行实现归属于母公司股东的净利润分别为2692.22亿元、2129.24亿元、2018.91亿元和780.62亿元,分别较上年同期增长5.32%、5.08%、4.91%和5.25%。去年刚实现A股上市的邮储银行净利润增速最高,达16.52%。 良好的业绩让银行们的分红也格外诱人。其中六大行拟现金分红合计3352.34亿元,均较2018年有所增长。另外,由于银行股近期估值持续低迷。使得股息率格外诱人,部分银行股息率已超过6%。早已将定存和多数理财甩在身后。 券商篇 上市券商2019年报全景扫描:净利润1017亿元,拟分红303亿元,净利暴增王、最牛子公司现身 昨日晚间,37家上市券商2019年年报全部披露完毕。2019年,证券市场行情回暖,交投活跃,股债市场主要指数均有所上涨。至此,证券行业业绩同比大幅增长,资产规模稳步扩张。 据“金融1号院”统计,这37家上市券商2019年共实现营业收入3812.05亿元,实现净利润1016.59亿元;37家上市券商累计实现的净利润就占133家证券公司总和的82.62%,头部效应凸显,强者恒强趋势延续。  数据来源:东方财富Choice 同时,2019年证券行业整体净利润大幅增长主要受营业收入增长较快、营业支出增长幅度较缓两方面因素的影响。  图为:37家上市券商2019年业绩全景扫描数据来源:东方财富Choice 从拟分红情况来看,37家上市券商中有32家2019年有分红计划,合计拟分红金额高达303亿元。  数据来源:券商公告单位:亿元制表人:周尚伃 上市券商2019年亮点大盘点 最牛子公司: 券业龙头中信证券全资子公司中信证券投资注册资本140亿元,2019年实现营业收入18.95亿元,利润总额17.45亿元,净利润13.02亿元,为庞大的“券商一哥”中信证券贡献了10.65%的净利润。有意思的是,中信证券投资仅有员工22人,也就是说这22人在2019年就创造了13亿元的净利润。而在2018年,中信证券投资净利润是6.03亿元,当时的员工是28人。2019年这一年,在员工减少了6人的情况下,却多创造了7亿元的净利润。 净利暴增王: 兴业证券2019年实现营业收入142.5亿元,归属于母公司股东的净利润17.63亿元,同比增幅分别为119.24%和1202.23%。兴业证券的归母净利润同比增幅是上市券商中最大的。主营业务方面,兴业证券的第一大收入来源为机构服务业务,去年机构服务业务实现营业收入58.93亿元,同比增长233.86%;自营投资业务表现也同样突出实现营业收入人民币39.07亿元,同比增长540.50%。 超强IT投入: 从去年开始,多家头部券商已明确将金融科技纳为其核心竞争力,金融科技也助力头部券商的市场份额进一步提升。华泰证券、国泰君安2019年的信息技术投入均超10亿元,分别为14.25亿元、11.17亿元。据悉,华泰证券App的月活数已突破890万,位居证券公司类App第一名。国泰君安推进布局“智能化国泰君安”,打造具备人工智能的金融科技平台,抢占大数据、云计算、人工智能、区块链等引领未来金融领域创新发展的制高点。 自营风光无限: 证券投资业务已连续三年成为行业收入占比最大的业务,表明重资本业务能力逐渐成为证券公司的核心竞争能力,这对证券公司的资产获取、风险定价和主动管理能力提出了更高的要求。中国银河2019年自营及其他证券交易服务实现营业收入40.96亿元,较2018年增长6427.76%,主要由于公司持续推进自营及其他证券交易服务的体制、机制和业务的系统性改革,增强分散化投资,丰富投资品种,降低风险敞口,稳定收益水平。 研究力爆棚: 券商“研究力”已成为核心竞争力之一。作为券商研究所主要收入来源之一的分仓佣金收入,已成为考察券商研究能力的重要指标之一。2019年,券商共实现59.35亿元的分仓佣金收入。2019年年报数据显示,东方证券研究所2019年实现佣金收入3.2亿元,其中,公募佣金(含专户、社保、年金席位)收入2.89亿元,市占率为2.94%。华西证券先后完成100户基金席位租用。浙商证券首次将研究能力提升为“五个提升建设”的头号工程,对研究能力的重视达到空前高度,同时从市场上引进白金分析师,打造“白金研究所”。 保险篇 五大险企净利同比大增72% 截至4月30日,A股上市险企已悉数披露年报。从经营情况来看,2019年,中国平安、中国人寿、中国太保、中国人保、新华保险合计归母净利达2723.95亿元,日赚7.5亿元,同比大增七成。 2019年是优质险企的转型年,是老牌险企的发力年,也是很多大型险企的管理层调整年。整体来看,有两大原因助推险企去年业绩大增:一是投资收益大增提升净利;二是减税“红包”增厚利润。 从2020年上市A股保险股的投资价值来看,投资人士及券商研究员认为现阶段保险股估值较低,多只龙头股被错杀。基本面上,虽然现阶段保险业仍存在较多不确定性,但基于险企强化线上展业及国内疫情的好转,保费增速年内仍有望迎来改善,叠加投资端利好因素,保险业或迎来较快的转机。 2019年,A股五大险企净利润合计同比增长72.2%,主要源自税收利好及投资端同比向好。 具体来看,2019年中国平安、中国人寿、中国太保、新华保险、中国人保分别实现归母净利润1494亿元、583亿元、277亿元、146亿元和224亿元,分别同比增长39.1%、411.5%、54.0%、83.8%、66.6%。 此外,平安和太保还披露了营运利润,该指标剔除短期投资波动、评估假设变动影响、一次性重大项目调整,更能反映保险公司长期、稳定的盈利能力。平安、太保2019年集团归母营运利润分别同比增长18.1%、13.1%,其中去年下半年同比增长11.8%、11.6%;寿险业务营运利润分别同比增长25.2%、14.7%,去年下半年同比增长13.6%、10.8%。 整体来看,税收、投资、准备金计提是影响险企去年净利的三大因素。 其中,税收新政利好是利润高增长的重要原因,扣除2018年汇算清缴返回的所得税(扣除“非经常性损益”项目)后,平安、国寿、太保、新华、人保的净利润分别同比增长29.4%、359.5%、26.7%、60.2%、46.7%。 投资方面,2019年股市表现较好(2019年沪深300指数上涨36.1%,而2018年下跌25.3%),因此保险公司的总投资收益率和综合投资收益率同比大幅提升。2019年中国平安、中国人寿、中国太保、新华保险、中国人保的总投资收益率分别为6.9%、5.2%、5.4%、4.9%、5.4%,分别同比增长3.2pct、2.0pct、0.8pct、0.3pct、0.5pct。 除投资与税收外,值得关注的是,保险合同准备金的计提受折现率、死亡率和发病率、费用率、退保率、保单红利等精算假设影响,这些精算假设的调整(即“会计估计变更”)会导致准备金的多提或少提,从而直接影响利润。 2019年中国平安、中国人寿、中国太保、新华保险、中国人保会计估计变更对税前利润的影响分别为-208亿元、-23亿元、-81亿元、-62亿元、-15亿元,而2018年分别为30亿元、31亿元、5亿元、-50亿元、1亿元。去年准备金增提有助于减轻2020年净利润增长的压力。从资本市场层面来看,2019年的业绩早已在险企股价上有所体现,投资者更关心的是,2020年及未来上市险企及保险行业的发展趋势。 重阳投资总裁兼首席经济学家王庆认为,近两周由于市场流动性紧张,保险股在投资者抛售或变现的过程中被错杀,包括平安、太保等。从长远来看,中国保险行业渗透率很低,随着居民收入水平提升,保险业务收入就会提高,韩国、日本、欧洲都是这样规律。此外,在利率下行周期中,险企在资产端有更大的配置空间,在金融股中,保险股具有配置优势。 天风证券3月30日发布的研报也称,平安、国寿、太保、新华的估值水平依然处于相对低位。保险行业4月中下旬开始有望迎来保费改善,投资端亦有利好因素,保险股的转机将较快出现。 价值投资者的盛宴!2020年巴菲特股东大会将于5月2日线上举行,东方财富全程视频直播,点击观看>> (文章来源:证券日报) (责任编辑:DF064) 本文来源:证券日 —- 编译者/作者:证券日 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

78家银证保公司业绩大梳理:净利润占A股半壁江山,分红亮眼薪酬更喜人

2020-05-01 证券日 来源:火星财经

LOADING...

相关阅读:

- 机构进场加密银行已迎来最好的时代?2020-08-04

- 阿K论币:今日早间ETH操作建议多空双杀最高斩获21个点的利润 你总能跟2020-08-04

- Yotta企业云盘:为银行构建一个安全智能的云平台2020-08-04

- 泰国CBDC或将与香港金管局进行交易测试2020-08-04

- 雷达币是资金盘?我兄弟带着十万的利润出来然后杀进币圈,因为便宜2020-08-04