原文标题:《周期的轮动与黎明的曙光——2019 加密资产行业纵览》 2019 年是加密资产行业从泡沫破裂的低迷中逐渐复苏的一年,也是行业从一级市场投资向二级市场交易风格转换的一年。在 IEO 模式的助推下,一级市场于上半年出现了短暂繁荣,DeFi、稳定币等话题持续发酵。随着比特币主升浪的开启,加密资产交易属性开始凸显,合规交易所入局,金融衍生品的发展再次激发起参与者的炒作情绪。 全球宏观经济的周期轮动与加密资产减半周期形成共振,地缘政治与去全球化进程促使加密资产的避险属性与风险资产属性相互叠加,Libra 与 DCEP 的提出将区块链技术与世界货币的概念再次推向台前,也为加密资产行业在未来发展的道路上洒下曙光。 面对 2020 年的「减半行情」与全球宏观经济的「范式转移」,加密资产行业上半场竞争方兴未艾,机遇与挑战并存。 1、一级市场 1.1 投融资惨淡,IEO 成唯一亮点 从一级市场融资的项目数量来看,2019 年 IEO 项目数量远远小于 2017 年 ICO 爆发时的项目数量,属于局部热点。根据 Cryptorank 数据显示,2018-2019 年全年 IEO 数量仅为 97 个,最大月融资额度为 37.6 million USD,远低于 2017 年 ICO 高峰期的融资数据(仅 EOS 单个项目的总融资额就已接近 42 亿美元)。

图 1 为 2019 年全年各交易所通过 IEO 募集的资金总额和占比,全市场 IEO 总募资额从 1 月的 9.2M USD 攀升到 4 月的 37.6M USD,稍有回落后,在 7-8 月份反弹回升,随后触底。 从交易所募资占比来看,Binance 为本次 IEO 热潮的发起者和中坚力量,从 4 月份开始,该募资形式在其他交易所得到扩散。

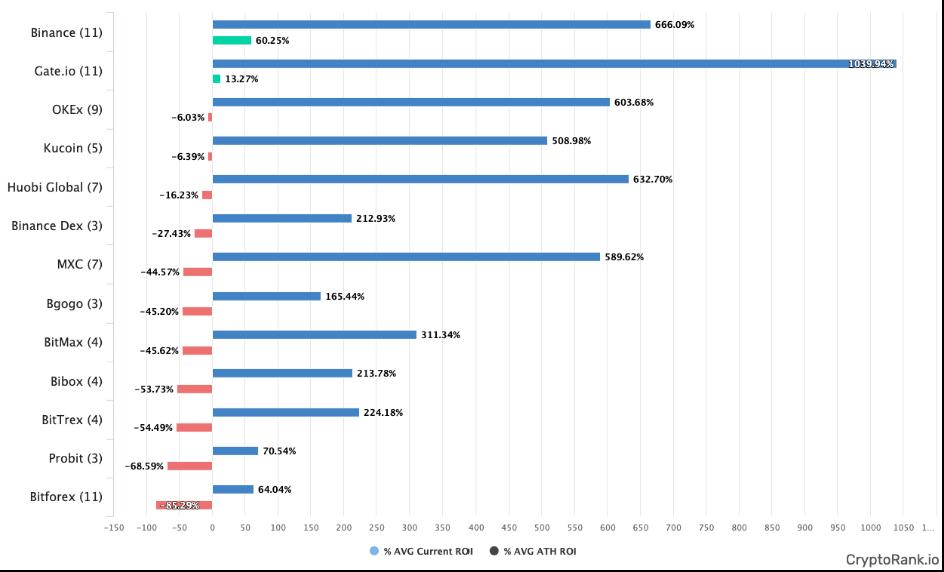

从图 2 可以看出,2019 年一级市场投资中,参与交易所 IEO 的回报率引人注目,Binance 上 IEO 平均最高回报率高达 666%,Huobi Global 的平均最高 IEO 回报率 632%,Gate.io 上 IEO 的平均最高回报率高达 1040%。 值得注意的是,交易所之间和同一交易所的各 IEO 项目之间的回报率差异巨大,反映出整个市场的资金轮动和流动性不足状况,交易所之间和交易所的 IEO 项目间出现了明显的资金争夺。加密资产交易所分化日益加深,参与头部交易所 IEO 的平均回报率(如 Binance)大幅度超过尾部交易所(IEO 平均回报率为负)。 1.2 IEO 带动平台币领涨,公链和匿名币题材热点逐步消退

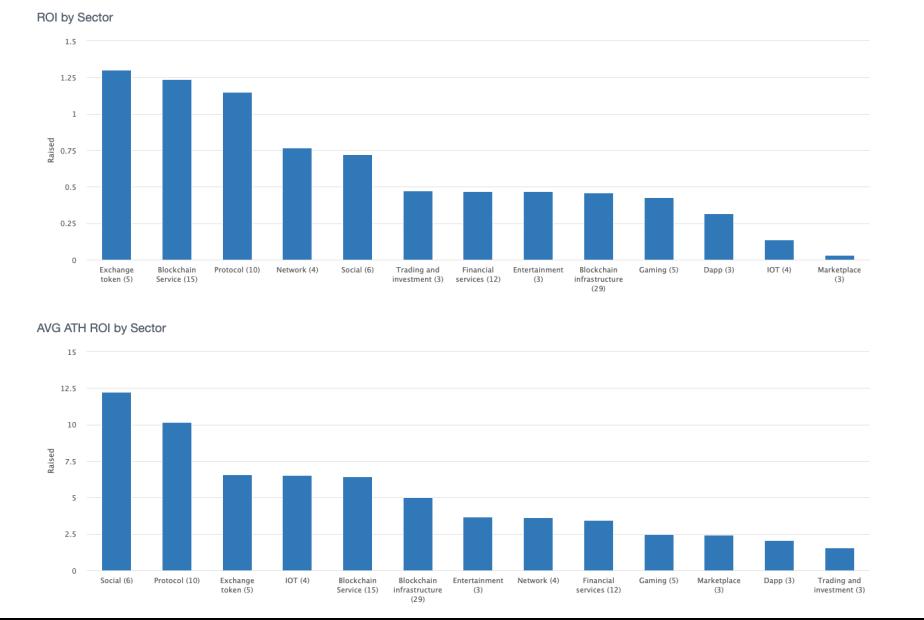

从各领域的投资回报率来看,2019 年交易所平台币投资回报率遥遥领先,综合考虑流动性因素后,平台币通过 IEO 进行绑定,成为本年度最稳健和回报率最突出的投资标的。

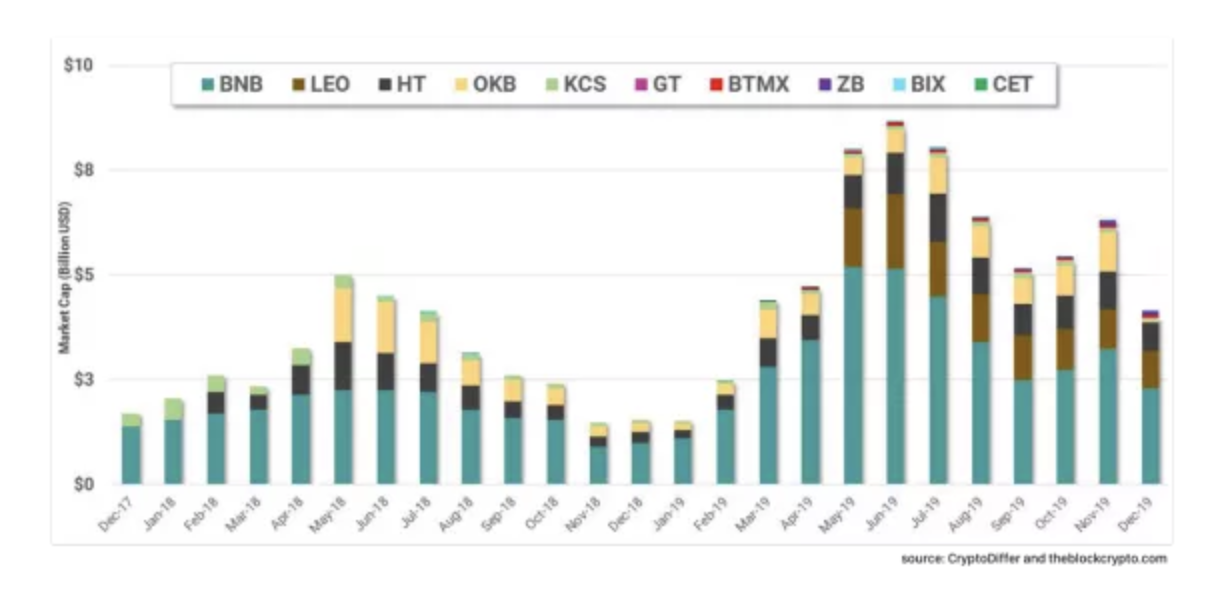

从交易所平台币市值变化来看,2018 年和 2019 年平台币市值均在 4-6 月达到高点,平台币总市值大幅度增长,部分平台币市值(如 BNB)和单价均在 2019 年创出历史新高。从时间上来看,2019 年平台币市值的变化趋势与 IEO 热潮的变化趋同,并在时间上滞后于 IEO 募资规模变化约 1-2 个月。 结合时间滞后和市值回撤程度可以推断,市场资金通过 IEO 得以汇聚,最终流入平台币。交易所及平台币成为本轮投资热潮的最大赢家。

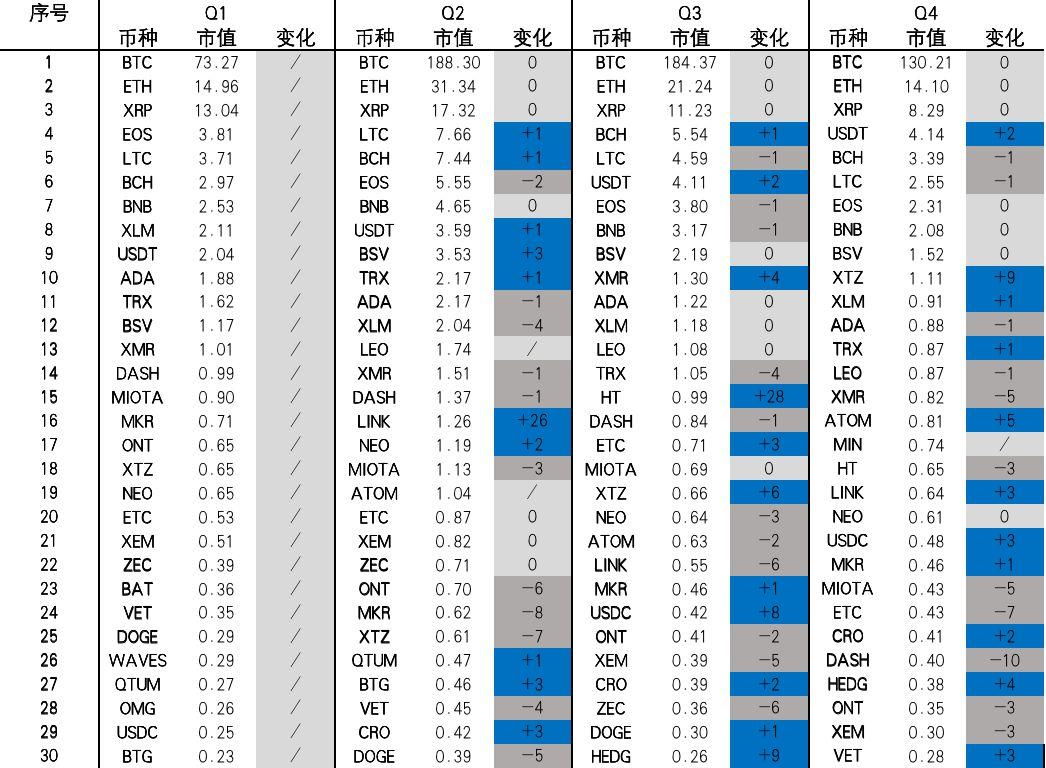

此外,针对前 30 名币种的市值排名进行梳理可以发现,随着 2019 年市场资金的风格转换,原先市值排名靠前的老牌公链项目诸如 NEO、XEM、ONT、QTUM 等,在 2019 年市值纷纷缩水;匿名币 DASH、ZEC、XMR 的市值也因为年初匿名币市场热点的消退而逐渐下降;唯有平台币表现亮眼,BNB 稳坐前十,HT 在第三季度市值涨幅明显。 1.3 DeFi 引领区块链落地场景,全网锁定价值创历史新高

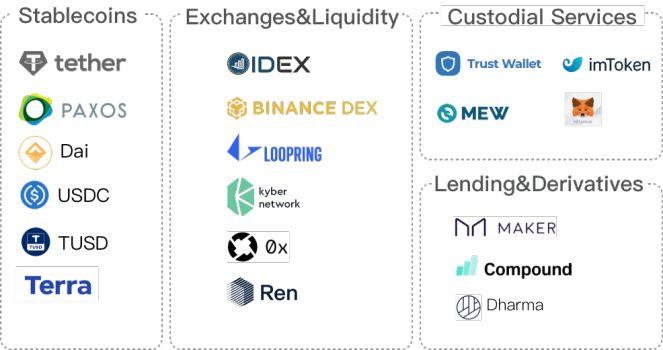

DeFi 包含广义(Crypto-based Finance)和狭义(On-chain Finance),可细分为: 支付解决方案,如稳定币; 交易所和流动性市场,如 DEX; 借贷与衍生品,如 Maker; 资产托管服务工具,如钱包。

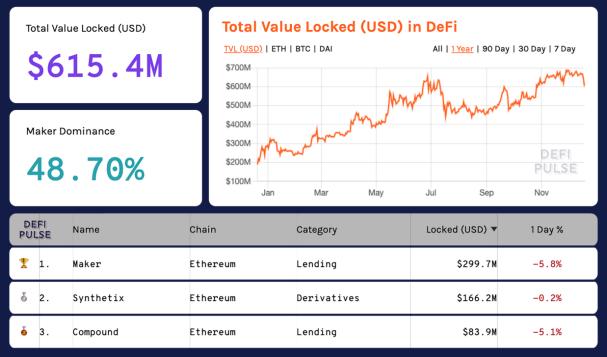

据统计,2019 年 DeFi 全年的锁定价值从约 200M USD 增长至最高 700M USD,增长率达 350%。截止目前,DeFi 的全网锁定价值约为 615.4M USD。 市场排名占比前三的 DeFi 应用是 Maker,Synthetix 和 Compound,其中 Maker 的市场份额占比接近 50%。随着 Maker 的 MCD 功能上线,其市场占有率有望再创新高。 1.4 LIBRA 和 DCEP 宣告了稳定币在加密市场中的参与度大幅提升

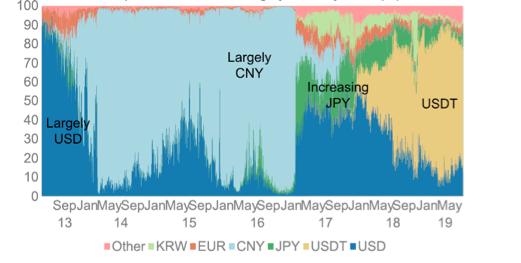

自 2017 年初,人民币在比特币交易中占比明显下降,比特币交易币种由法定货币交易向币币交易转换,以 USDT、QC、USDC 等为代表的稳定币交易量占比目前已达到 72.26%,其中 USDT 占总比重 60.74%。 从资金流入地的角度来看,使用法定货币交易的国家和地区中以美国、日本和欧洲三处排名靠前,分别占比 12.11%、9.21% 和 2.96%。

2019 年 6 月 18 日,Facebook 旗下全球数字加密货币 Libra 官网正式上线,引发全球范围内对于数字稳定币的讨论。2019 年 10 月 28 日,中国央行宣布推出基于区块链技术的全新加密电子货币体系 DCEP,再次点燃稳定币热潮。 DCEP 是中国人民银行研发的基于区块链技术的电子货币,有助于人民币的流通和国际化; DCEP 解决的问题: 现有实物现金体系有若干痛点,央行数字货币有现实需要;第三方支付公司在隐私保护方面存在安全隐患;国内清结算系统庞杂,分层管理的模式可以优化现有结构;DCEP 注重对 M0(现金) 的替代,采用「央行-商业银行 / 其他机构」的双层运营体系,借用区块链技术,可控匿名(仅对央行披露交易数据),使得其与其他数字资产区别。 Libra 的使命是建立一套简单的、无国界的货币和为数十亿人服务的金融基础设施; Libra 解决的问题: 17 亿人,31% 的世界人口,无法获得银行服务全球 85% 的贸易使用的是现金,而现金不易运输当前的银行服务太贵而且太慢,需要创新升级Libra 通过联合上百家机构,借助区块链技术,锚定一篮子法币与政府债券,采用分布式管理、开放访问和安全加密等机制,解决以上的痛点和需求。 2、二级市场 2.1 加密货币市场先扬后抑,币种间马太效应明显

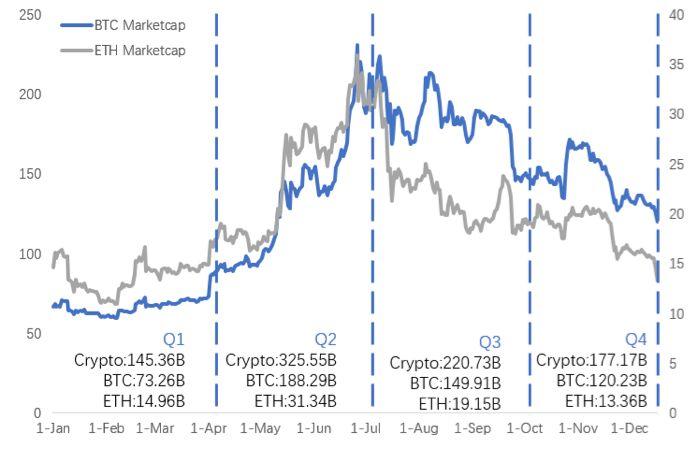

加密货币市场在 2019 年经历了上涨和下跌的一轮周期,相对于年初整体市值增加近 500 亿美元,整体上升 40%; 第一季度各类加密资产承接 2018 年底走势,在低波动率行情下反复筑底;由于 IEO 行情,平台币及小市值币种在第一季度表现较好,但加密货币市场总体仍处在一片低迷之中; 第二季度出现以比特币为龙头的上涨行情,比特币价格从 3859 美元涨至 13807 美元,达到年内高点;受比特币上涨的带动,中小市值币种价格在二季度有所提升,但由于比特币抽血效应的影响,涨幅明显低于大市值币种; 第三季度比特币形成 14000 到 10000 的高位三角整理,于季度末下杀至 8000 一带,开启下半年下跌通道;在大盘的带动下,中小市值币种在三季度实现市值腰斩,跌幅较大; 第四季度由于国内发展区块链行业的政策,促使加密货币市场实现较大反弹,但总体仍处于下跌趋势之中,各类加密资产在短暂反弹后继续下跌,除比特币以外的大部分币种市值在近期已重回年初水平。

从加密资产的市场份额变化可以看出,加密资产「马太效应」凸显,市场分化严重,比特币市场占比持续增加,最高达 70%。 除比特币之外的大部分加密资产的市场份额均处于萎缩状态,仅以 BNB 为代表的平台币在过去 2 年内市场份额略有增加,但市值总占比依然处于低位。 2.2 市场流动性水平提升,大类币种相关性减弱

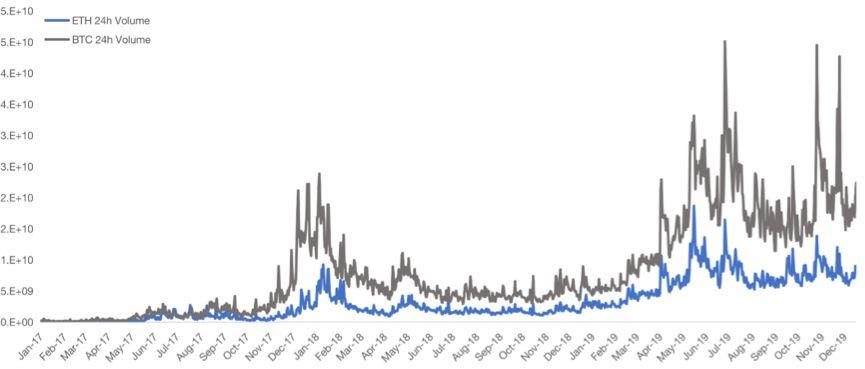

随着比特币价格在 2019 年一季度末的突然拉升,加密数字货币市场交易量出现较大提升,市场活跃度随币价增长,熊市以来的流动性水平得到修复; 相较于 2017-2018 年而言,2019 年加密数字货币市场交易量明显增大,外部资金入场效应有所显现;

从资产联动性来看,图 13 列出 2019 年比特币与主流虚拟货币之间的相关性系数变化情况,可以看出比特币同其他主流货币依然高度相关,但币种间相关性系数持续下降; 结合中小市值的币种行情走势来看,场内资金对比特币偏好强烈,新增资金对市场整体行情的支撑较弱。 2.3 加密市场回归理性,比特币避险属性显现

纳斯达克指数 1994-2003 年互联网泡沫破裂与加密资产 2017-2018 年 ICO 泡沫破裂的走势几乎一致,当市场回归理性之后纳指于 09 年开启十年长牛,而比特币的价格在 2019 年之后缓步上涨,走势与黄金逐渐趋同;

将比特币同传统资产收益率进行对比,比特币对标普指数相关性在 2019 年持续下降至负数,与黄金的相关性有所提升,与波动率指数 VIX 的相关性持续走高; 结合 2019 年比特币与黄金的走势来看,比特币资产属性由风险资产向避险资产转化; 在市场波动率放大的情况下,能够通过投资比特币或者黄金来实现对传统风险资产的对冲作用。 2.4 头部交易所资产沉淀增多,新兴交易所难以破局

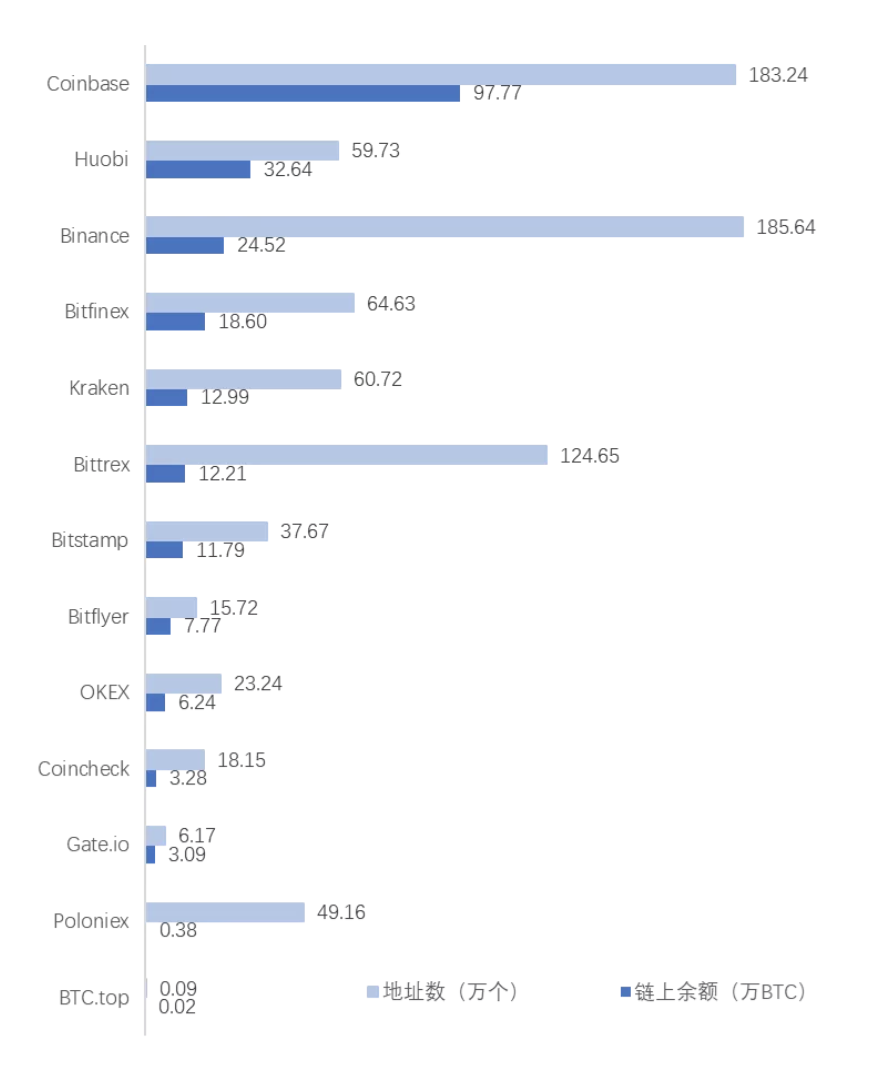

图 20 展示了主要现货交易所的链上地址数与链上 BTC 余额的情况,可以看出以 Coinbase、火币、币安为主的头部交易所沉淀了大量的加密资产,其中 Coinbase (包括旗下托管平台 Xapo)的 BTC 链上余额已达到 BTC 总供给量的 5%。

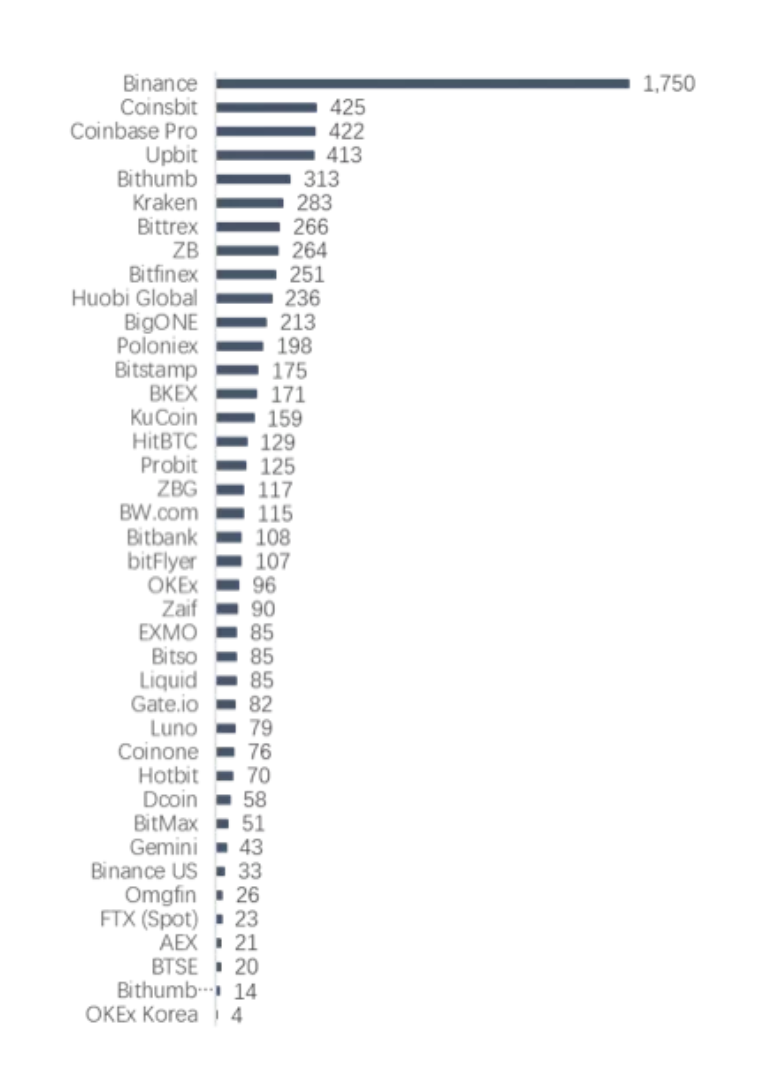

在用户基础方面,头部交易所的网站访问量与社交媒体粉丝数远超其他交易所;在存量用户导流和新增用户积累层面,新兴交易所难有突围机会。

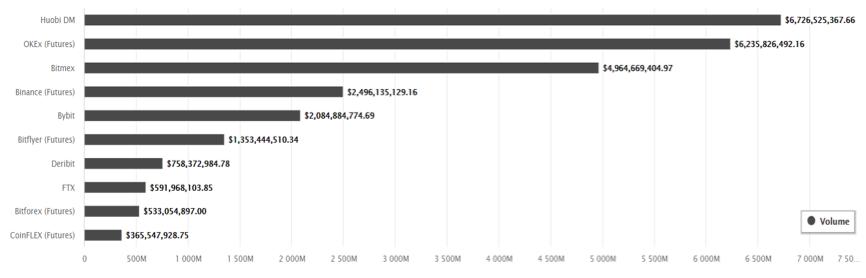

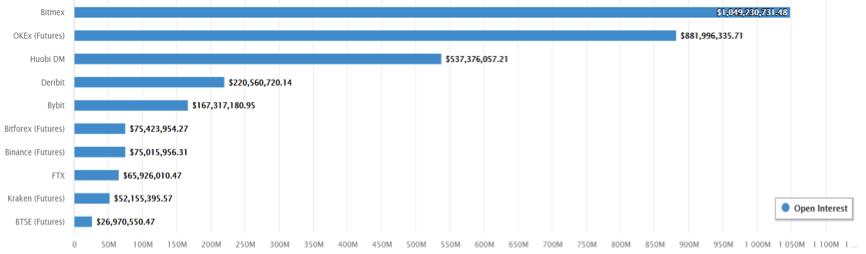

2019 年各大交易所着重于衍生品和 OTC 赛道布局,从持仓量和交易数据来看 Bitmex、Huobi DM 与 OKEX 在衍生品交易市场中处于领先地位; 火币以便捷的 OTC 体验在过去几年积累了大量用户,18 年底开启交割合约交易专区 Huobi DM,由于原有现货用户的导流,交易量和交易深度后来居上;币安在 2019 年 9 月收购 JEX 之后开放 USDT 正向永续合约,在 10 月份开通 OTC 业务,拓展盈利模式; Deribit 以多品种衍生品为主打,在期权交易上优先布局;FTX 则以多类型指数产品和良好的盘口深度来吸引用户,于 2019 年 12 月 20 日被币安投资,共同拓展衍生品赛道。 3、展望 3.1「减半行情」与牛熊周期的共振

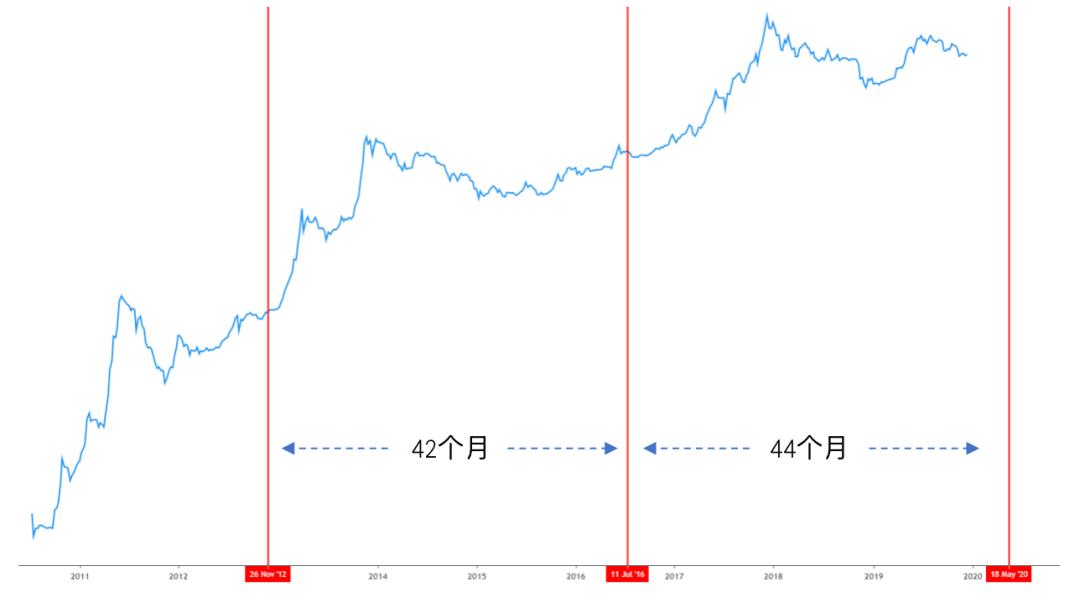

比特币历史上经历两次产量减半,在时间维度上减半均位于比特币牛市主升浪当中,减半前后往往伴随波动率的短时放大; 比特币从总量恒定、不生息等特性来看,具有大宗商品的特点,根据决定商品价格的供需理论,由于减半会造成比特币日常供给的巨量减少,供给曲线左移会导致比特币价格上涨;

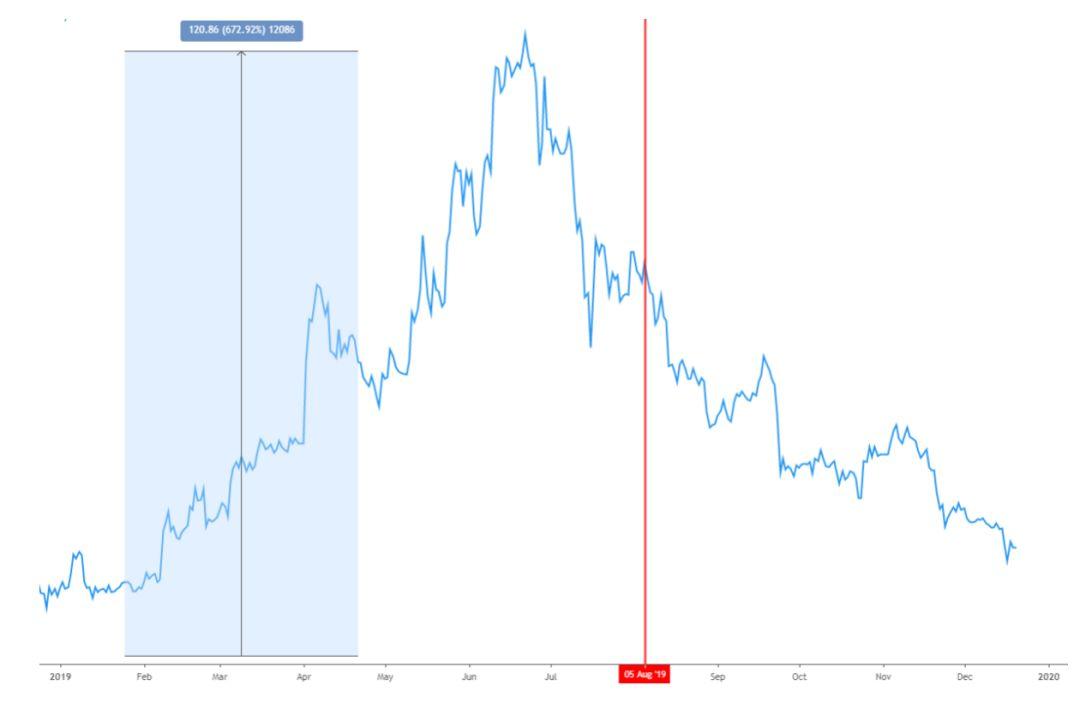

观察莱特币的走势可以发现,2019 年 8 月减产的莱特币在 2019 年最高录得 537% 的涨幅,且在减半前后出现了巨大的价格波动与算力变化,一定程度上为明年的比特币减半做了预演。在经历了 2018、2019 两年的下跌周期后,2020 年多个币种的减半叠加也在市场中形成了较为强烈看涨预期。 3.2 单边上涨的算力与狂热的矿机销售

比特币全网算力总体保持平稳增长,受比特币价格牛熊转换影响较小,矿机厂商持续加码,今年二三季度累计销售超过 150 亿元的矿机期货;

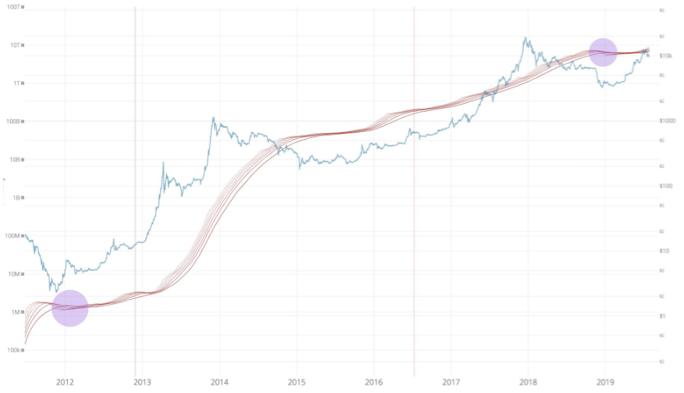

比特币挖矿难度均线于减半前数月出现重叠,重叠区间均为比特币历史价格的相对低点,筹码换手聚集明显; 基本面下的矿机成本与电力资源的不断投入为比特币网络的安全和价值捕获提供了源源不断的保障,其日益增强的鲁棒性和反脆弱性为比特币赋予了更强的价值储藏属性。 3.3 把握长周期价格底部区间

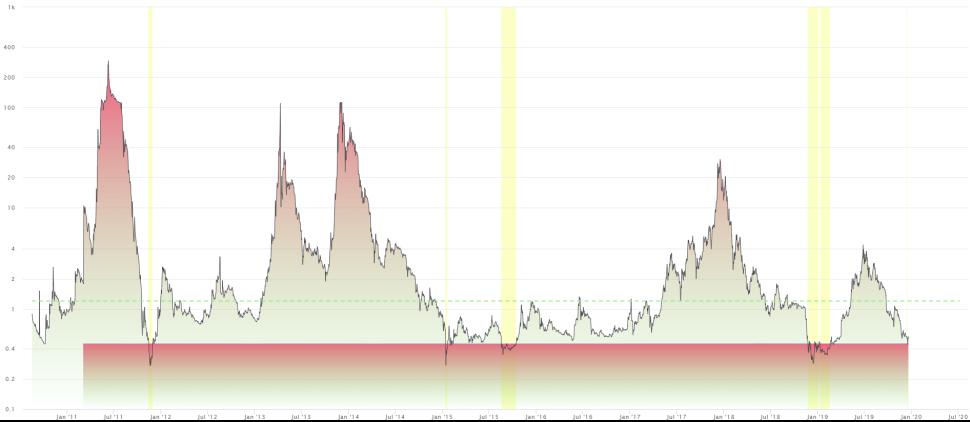

通过拟合比特币历史价格的对数值走势与 200 日均线,可以得出如图所示的比特币历史低位区间 (黄色部分),在这些价格区间中,比特币价格显著低于其历史走势规律期望值,有较强的价值回归预期,比特币实时价格非常接近低位区间;

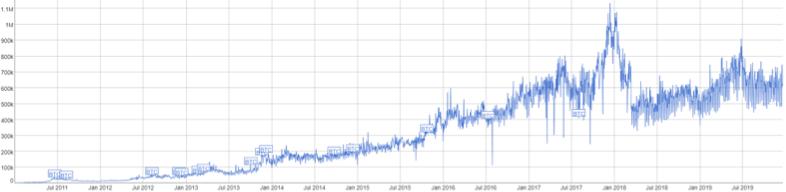

比特币具有商品货币的特征与作为潜在价值储藏和支付手段的可能性。考察 BTC 历史链上转账费用可以看出,除 2017 年牛市顶峰期间比特币曾短暂地大量承载了价值流转的功能之外,将链上转账费用视作比特币系统的净利润,则比特币的盈利仍有巨大的增长空间和海量市场等待占领;

比特币价格短期受全球资本市场流动性松紧影响,长期取决于比特币网络的覆盖人次,比特币网络活跃地址数长期处于有机增加状态,因此比特币的预期价格也应当处于长期上涨的范围之内。 3.4 交易所格局变化暗流涌动

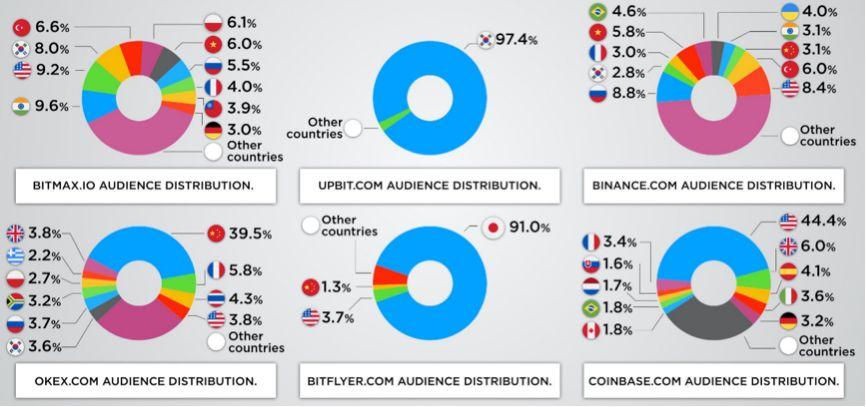

亚洲背景交易所进入欧美主流法币合规市场困难重重,各地交易所间依然具有较为明显的先入优势和地域特征,火币北美战略合作伙伴 HBUS 将于 2019 年 12 月停止运营;币安美国站 Binance US 流动性饱受诟病。

从各大衍生品交易所的价格指数构成可以观察到,数据来源主要来自欧美法币交易所,主流资产定价权被欧美法币交易所牢牢把控。

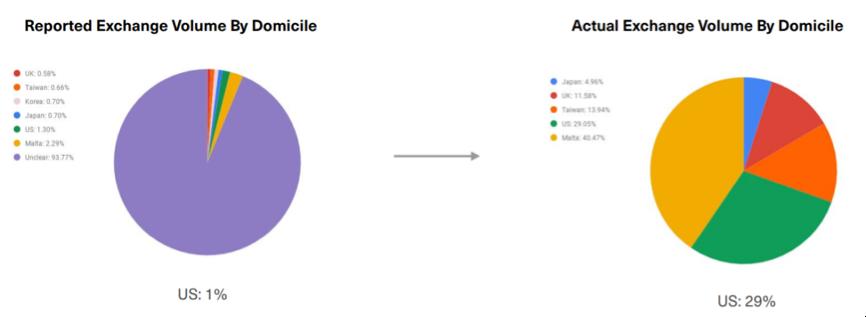

将各大交易所的报告交易量与真实交易量作对比,交易量贡献主要来自于币安和欧美主流法币交易所,而中国非一线交易所普遍刷量造假严重。 综合来看,加密资产交易所的挤出效应在 2019 年更为明显,在安全事件与监管政策的双重压力下,交易量与用户愈发向头部交易平台集中,中小型交易所生存空间日益狭小;新兴交易所往往以衍生品作为破局手段,在提升加密资产交易市场成熟度的同时为用户提供了更全品类的投资标的,此类新平台在股权估值上也有相对亮眼的表现;存量竞争当中,欧美老牌法币交易所凭借其稳定的法币通道与监管适应性在加密资产定价权上占据主动性,目前仍握有成熟交易市场大半份额,亚洲背景交易所的国际化进展相对缺乏。 3.5 全球宏观经济的范式转移,机遇与挑战并存

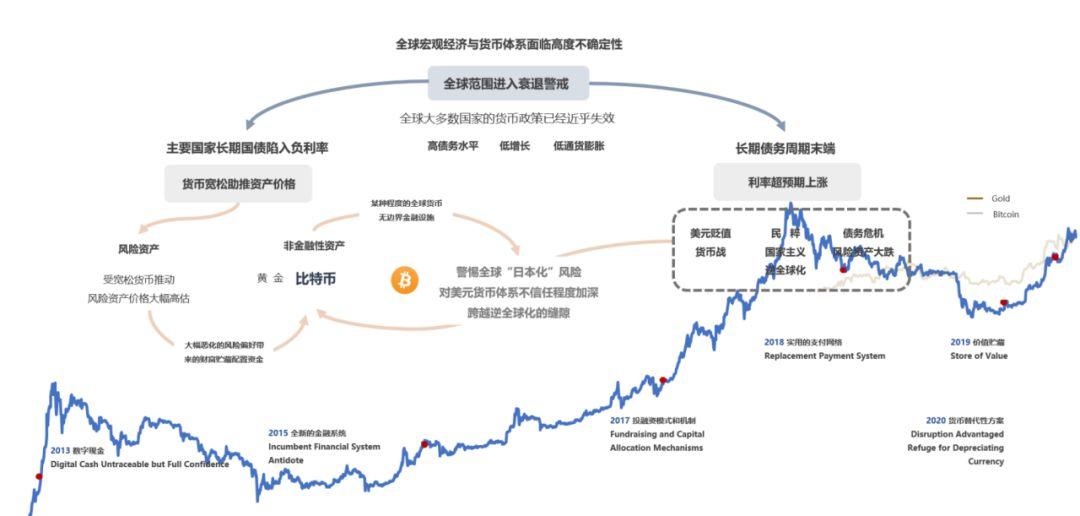

「范式转移」的时代背景下,宏观不确定性仍然是驱动行情的长期主要因素:伴随着美债收益率曲线结束「倒挂」,看似衰退的阴云暂时远离了世界经济,但不可否认的是,当前世界上绝大多数发达经济体的货币当局已无力进行有效的货币政策调控,国家经济多半陷入高债务水平、低经济发展增速、加低通胀甚至通缩的尴尬境地;由于对经济前景的极度悲观与货币政策的失效,主要国家的长期国债均陷入负利率水平,而这也将导致一定程度上的货币宽松从而推高风险资产的价格,中美两国央行均已在 2019 年进行了不同程度的流动性宽松,比特币作为一种风险属性明显的「商品货币」其价格具备宏观上的上涨动力;另一方面,从长期经济周期与债务周期的角度看,世界经济与总的债务水平正处在长期债务周期末端,未来数年或即将引发新一次债务危机,世界范围内民粹主义的兴起与不确定性加剧,从避险属性上讲比特币也将作为另类资产获得一定的配置可能。

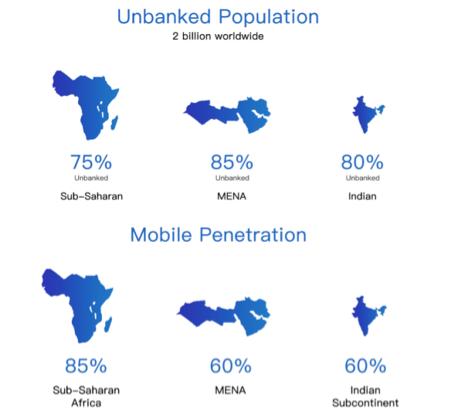

加密资产行业仍存在诸多问题,留给从业者巨大的蓝海市场与竞争机会:世界范围内有数十亿尚未接入银行系统与智能手机的人口,这必将给以区块链技术为代表的新一代金融科技留下巨大的渗透空间与空白市场;各国主权层面的监管框架尚不完善,在加密资产交易与金融服务领域存在着巨大的跨地区套利机会与积极合规的新兴交易所生存之地;国际间价值流转与金融自由仍有巨大的改进空间与市场价值等待挖掘,区块链技术与加密数字货币将在下一个十年中越来越多的承载经济社会的运行,与传统金融形成互补。

加密资产全面进入主流的四大必要基础设施仍有待进一步发展: 合规交易平台:当前加密资产交易所生态仍未涌现出流动性足够充沛、基础设施足够完善的投资交易场所,机构投资人仍欠缺合规的入场通道; 合规托管:托管机制尚未被全面引入加密资产管理行业,传统资金面对加密资产独特的安全性与复杂性仍有概念与实践上的陌生和排斥;证券类数字资产:全球范围内 STO 用例稀少且成本居高不下,募资规模受到限制且流通范围与解锁时间对普通投资人不够友好; 稳定币:主权实体与巨型互联网商业体引领激烈竞争,稳定币之争将在相当一段时间内处于「一超多强」的群雄割据局面。

4、结语 加密资产行业以传统金融周期数倍的速度在不停的轮转、迭代,在经历了沉寂低迷与躁动狂欢之后,历史的车轮依然向前驶去,行业的步伐也从未停止。随着各个国家地区对区块链技术的支持与普及,加密资产行业逐渐进入主流,合规、落地、创新必将成为未来的主题。在历史的河床上仰望水流,面对 2020 年新一轮的牛熊周期,等待我们的不仅仅是数字货币产量的减半,更是一次又一次的挑战与机遇。 来源链接:mp.weixin.qq.com

—- 编译者/作者:BlockVC 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

数据纵览 2019 加密货币行业:周期轮动与黎明曙光

2020-03-11 BlockVC 来源:链闻

LOADING...

图 1 2019 年 IEO 募资金额与占比,来源:CryptoDiffer、CryptoRank

图 1 2019 年 IEO 募资金额与占比,来源:CryptoDiffer、CryptoRank 图 2 2019 年主流交易所 IEO 平均 ROI,来源:CryptoRank

图 2 2019 年主流交易所 IEO 平均 ROI,来源:CryptoRank 图 3 2019 年一级市场各领域的 ROI 和 ATH ROI,来源:CryptoRank

图 3 2019 年一级市场各领域的 ROI 和 ATH ROI,来源:CryptoRank 图 4 2018-2019 年主流交易所平台币的市值变化,来源:CryptoDiffer、theblockcrypto

图 4 2018-2019 年主流交易所平台币的市值变化,来源:CryptoDiffer、theblockcrypto 图 5 2019 年前 30 名币种市值排名(单位:十亿),来源:BlockVC 研究

图 5 2019 年前 30 名币种市值排名(单位:十亿),来源:BlockVC 研究 图 6 DeFi 的落地场景,来源:BlockVC 研究

图 6 DeFi 的落地场景,来源:BlockVC 研究 图 7 DeFi 的全网锁定价值,来源:Defipulse

图 7 DeFi 的全网锁定价值,来源:Defipulse 图 8 比特币与主要法币交易对的交易量比重,来源:Cryptocompare

图 8 比特币与主要法币交易对的交易量比重,来源:Cryptocompare 图 9 比特币与主要法币交易对的截面数据(2019.12.19),来源:Cryptocompare

图 9 比特币与主要法币交易对的截面数据(2019.12.19),来源:Cryptocompare 图 10 DCEP,来源:CryptoDiffer

图 10 DCEP,来源:CryptoDiffer 图 11 Libra,来源:CryptoDiffer

图 11 Libra,来源:CryptoDiffer 图 12 2019 年加密资产市值(单位:十亿),来源:BlockVC 研究

图 12 2019 年加密资产市值(单位:十亿),来源:BlockVC 研究 图 13 2019 年各类加密资产走势(单位:%),来源:MVIS

图 13 2019 年各类加密资产走势(单位:%),来源:MVIS 图 14 2018-2019 年市场主流加密资产的市场份额变化,来源:Coinmarketcap

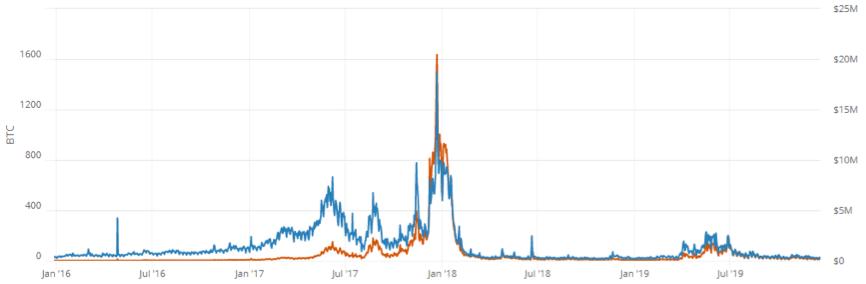

图 14 2018-2019 年市场主流加密资产的市场份额变化,来源:Coinmarketcap 图 15 2019 年比特币与以太坊交易量,来源:BlockVC 研究

图 15 2019 年比特币与以太坊交易量,来源:BlockVC 研究 图 16 2019 年比特币与主流币相关性分析,来源:Coinmetrics

图 16 2019 年比特币与主流币相关性分析,来源:Coinmetrics 图 17 1994-2003NASDAQ 与 2017-2018 比特币价格对比,来源:MorganStanley

图 17 1994-2003NASDAQ 与 2017-2018 比特币价格对比,来源:MorganStanley 图 18 2019 年黄金与比特币价格价格对比,来源:BlockVC 研究

图 18 2019 年黄金与比特币价格价格对比,来源:BlockVC 研究 图 19 2019 年比特币与传统资产相关性分析,来源:Coinmetrics

图 19 2019 年比特币与传统资产相关性分析,来源:Coinmetrics 图 20 主要现货交易所 BTC 链上余额及地址数,来源:BlockVC 研究

图 20 主要现货交易所 BTC 链上余额及地址数,来源:BlockVC 研究 图 21 交易所访问量,来源:BlockVC 研究

图 21 交易所访问量,来源:BlockVC 研究 图 22 推特粉丝数,来源:BlockVC 研究

图 22 推特粉丝数,来源:BlockVC 研究 图 23 衍生品交易所 24 h 交 易量统计,来源:Coingecko

图 23 衍生品交易所 24 h 交 易量统计,来源:Coingecko 图 24 衍生品交易所 24 h 未平仓量统计,来源:Coingecko

图 24 衍生品交易所 24 h 未平仓量统计,来源:Coingecko 图 25 比特币历史价格走势与减半回顾,来源:BlockVC 研究

图 25 比特币历史价格走势与减半回顾,来源:BlockVC 研究 图 26 2019 年莱特币走势,来源:BlockVC 研究

图 26 2019 年莱特币走势,来源:BlockVC 研究 图 27 比特币网络历史算力增长,来源:www.blockchain.com

图 27 比特币网络历史算力增长,来源:www.blockchain.com 图 28 比特币挖矿难度均线丝带,来源:Woobull Chart

图 28 比特币挖矿难度均线丝带,来源:Woobull Chart 图 29 比特币长期价格区间归纳,来源:AHR 指数

图 29 比特币长期价格区间归纳,来源:AHR 指数 图 30 比特币历史每日链上转账费用,来源:www.blockchain.com

图 30 比特币历史每日链上转账费用,来源:www.blockchain.com 图 31 比特币网络活跃地址数,来源:www.blockchain.com

图 31 比特币网络活跃地址数,来源:www.blockchain.com 图 32 各交易所用户国家构成,来源:ICO Analytics

图 32 各交易所用户国家构成,来源:ICO Analytics 图 33 衍生品交易所指数价格构成,来源:BlockVC 研究

图 33 衍生品交易所指数价格构成,来源:BlockVC 研究 图 34 Bitwise 评定拥有真实交易量的交易所,来源:Bitwise Report

图 34 Bitwise 评定拥有真实交易量的交易所,来源:Bitwise Report 图 35 Bitwise 评定拥有真实交易量的交易量构成,来源:Bitwise Report

图 35 Bitwise 评定拥有真实交易量的交易量构成,来源:Bitwise Report 图 36 宏观经济的范式转移与加密资产的属性转移,来源:BlockVC 研究

图 36 宏观经济的范式转移与加密资产的属性转移,来源:BlockVC 研究 图 37 银行与手机覆盖率,来源:BlockVC 研究

图 37 银行与手机覆盖率,来源:BlockVC 研究 图 38 交易所被盗事件梳理,来源:BlockVC 研究

图 38 交易所被盗事件梳理,来源:BlockVC 研究 图 39 Bakkt 日交易量和持仓数据,来源:BlockVC 研究

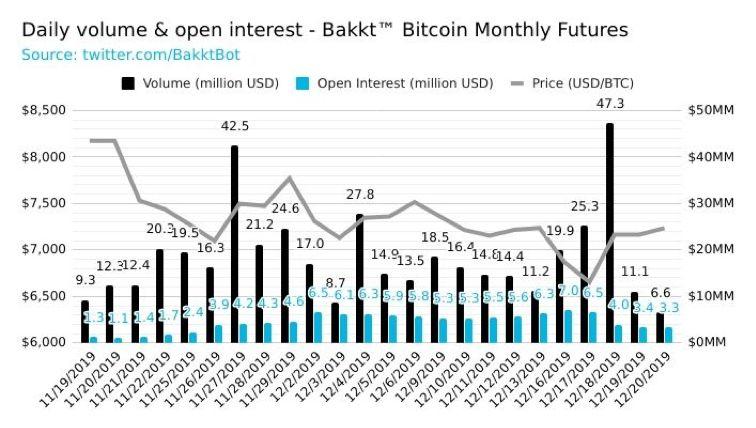

图 39 Bakkt 日交易量和持仓数据,来源:BlockVC 研究 图 40 全球加密资产监管政策一览,来源:BlockVC 研究

图 40 全球加密资产监管政策一览,来源:BlockVC 研究