7月底币圈走出了长达2个月的窄幅震荡,龙头ETH带领主流币一路狂奔,比特币也有所上涨。山寨币在LINK、ADA的带领下继续狂奔。毫无疑问,当前的币圈依然是处于312杠杆大掏空之后的牛市之中。 市场上极为热闹,波动增加的情况下,看似赚钱机会到处都是。

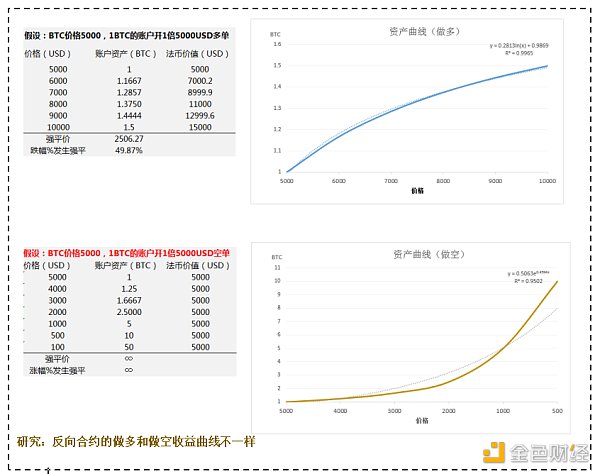

比如,在8月2号这一天,在龙头ETH突破400的惊叹声中,市场突然暴跌,比特币跌幅10%,以太坊跌幅约20%,LTC、BCH跌幅均在20%以上。在这种情况下,如果你做的反向合约,以币作为保证金,则一般情况下4倍以上杠杆则面临爆仓风险。这是因为反向合约的收益曲线是非线性的。 不要灰心,牛市中很多交易策略都可以大放异彩来实现盈利。到底采用哪种交易方式,综合衡量风险偏好、个人性格、资金规模、交易频率和亏损的容忍度等因素后作出抉择。 今天主题是概述币圈低风险的交易策略和指导实际操作,但并不妨碍先简单点评一下我观察到市场上典型的高风险交易策略: 1)单向高杠杆梭哈。往一个方向做,是要么暴富要么爆仓。这不失为一种快速累积财富的方式。这种策略也是很多人牛市成名的手法,由于价格越高,潜在波动越大,如果不止损很容易爆仓。 2)滚仓梭哈。这个策略在单向梭哈基础上更进一步。现在市场上很多交易所的全仓杠杆模式下,浮赢可用来加仓新仓位。这样策略使得仓位越来越大,止损价会逐渐上升,市场深度回调时很容易爆仓。 3)百倍杠杆短线。市场波动起来后,打开了短线操作的空间。很多人用高杠杆做短线,累计下来也能赚不亚于趋势的钱,短线操作考验盘面的判断和纪律执行,由于高杠杆,天然带有高风险。 4)全家桶做多或做空所有品种。虽然数字货币的相关性很高,同涨同跌。但牛市里,依然是有龙头和龙尾之分,比如这一轮牛市ETH的涨幅非常可观,BTC却比较一般,LTC、BCH更是被动跟涨,跌去来毫不含糊。 全家桶做多不如做多最强品种,全家桶做空不如做空最弱品种。一般情况下,如果用全仓模式,全家桶策略失败的后果则比较严重,那些表现较差的币会加速你的亏损。 今天我在这里并不是批判高风险策略。只要你的点位好,专注盯盘,严格用止盈止损功能,我相信高手既能做出高收益率,而且回撤也小。 在外界看来,数字货币交易(无论是合约、还是现货、期权等)天然具有高风险属性,但正是不成熟、不完善的市场才会出现很多低风险或者无风险的套利机会,我把这些归类为低风险交易策略(注意不是没有任何风险)。 在实际交易中,低风险策略也有细微的风险特征区别,我认为主要有以下几种可行的低风险策略。 一、资金费率套利 在牛市环境下,持仓现货的基础上,配合空单来套取资金费率是几乎零风险的盈利策略。这正是我目前实盘的策略。期现配合,币价涨多了就开点合约空单,相当于卖出部分现货套保,而且空单还能不断地收取多头的资金费率。下图是牛市主力品种ETH在BitCoke交易所费率:

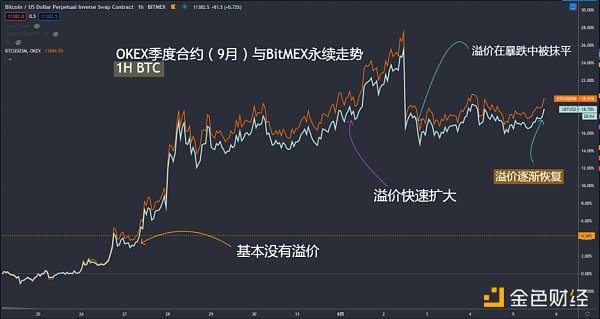

比如我在币coin实盘时,最初有约330个BTC,随着币价往上涨,我目前开了约120万美元空单(0.4倍套保),每天还能收取1000-3000美元不等的利息,实盘了不到1个月,赢利了10%(法币计价),这对于资金比较多又不愿意盯盘的我实在是太舒服的稳定收益了。币圈获得稳定收益难度是远低于传统金融市场。 很多小资金做多的人天然抵触资金费率,认为是对自己本金的抽血,其实资金费率跟牛市盈利相比完全可以忽略不计,更不用提资金费率只是每8小时那个时刻才收取一次。 在牛市,空头每天被打爆恐惧中瑟瑟发抖,多头给予一定的费率补贴,合情合理,有对手盘才能产生交易。可以说,永续合约是币圈真正超越传统金融最具备创新的产品,每八小时统计多空持仓交换费率,反向互换SWAP机制保证了成交价格紧贴现货价格。 二、永续-交割合约价差套利 币圈除了反向、USDT永续合约,还跟传统期货一样有定期交割合约,每季度交割的定期合约是很多人喜欢,因为不用支付资金费率(上面提到了这是永续合约巧妙之处)。但是季度合约一般随着牛市的深入,同永续合约的溢价会逐步扩大,买入后虽然不用支付资金费率,但要支付更高的溢价。而往往在牛市回调的暴跌中,溢价又快速磨平。下图是近期OK交割合约与BM永续合约1H价差图。

如果价格持续上涨,季度同永续价差一般会扩大 季度合约与永续合约折溢价是判断市场氛围的很好指标,他们之间价差的收敛也是一种很好的低风险交易策略。在去年我在《区块链网络》主办的一次分享活动中提到,牛市当BTC季度合约与永续合约价差到了500美元以上,基本上表明市场开始过热,有条件的可以做价差套利,而最大的价差一般也就在800到1000美元左右。 价差套利的操作方式是开永续的多单,季度合约的空单,一般在暴跌以后会迅速季度合约会快速抹平价差,从而实现盈利。这个策略本质是交易的是同一种商品不同期限的价差收敛操作,风险较低,因为季度和永续的价差不可能一直扩大。然而,依然存在一定的风险,潜在收益率有限。下图是19年中旬狂暴大牛市中OK与BM的价差。

w?你需要同时在季度合约、以及永续合约开仓,但几乎没有平台的季度合约、永续合约账户共用保证金(即组合保证金模式),一般是分开核算。 w?保证金足够到任何一方仓位不爆仓,可能占用保证金较多 w?及时平仓 三、跨品种强弱配对策略 四、USDT的价格回升 一般随着牛市的深入,特别是牛市持续时间越长,到后期,新入场的韭菜会持续拥抱币而不是USDT,USDT汇率大概率负溢价。随着牛市的结束,历经市场洗礼的成熟交易者又会重新拥抱USDT来实现资产保值,大概率推升USDT价格到正溢价,这个过程的套利几乎是无风险。当然需要注意的是,USDT长期价格还是跟美元汇率息息相关。 结束语 由于币圈参与者不成熟和机制的不完善,为很多低风险交易策略提供了舞台。在币圈大资金来跑赢银行利息太容易了,年化10%-20%也不是很难。 我知道很多人看到我接币coin实盘后,也想看我高杠杆带头做多,开几亿仓位,取得好几倍的收益。对于我来说,完全没有必要冒这样的风险。市场明明有一种稳定无风险,让我躺赚的方式,我选择拥抱不用看盘、无忧的低风险策略,实现资产的稳定增长。 希望通过本文分享,大家能对市场和盈利有个正确的认识,赚钱不一定要靠无脑多空。判断对方向当然很重要,但市场不止有做单方向的盈利方式。 不同的收益率的背后是不同的策略、仓位、风险偏好和执行,而这些因素很难量化对比,我们不要认为高收益率的人就一定正确、值得学习,每个人还是要量身定做适合自己的策略和方法。 —- 编译者/作者:Pento投机路 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

触手可及的币圈低风险策略

2020-08-07 Pento投机路 来源:区块链网络

LOADING...

相关阅读:

- 金升指导:行情走势多空胶着进场点位需要格外注意2020-08-07

- 方聚博:比特币的上涨到达了临界点短期将会出现第一个卖点2020-08-07

- 高盛(Goldman Sachs)担心在推出加密代币时会落后于竞争对手2020-08-07

- 墨菲言币:8.7比特币再次向上试探12000,多头能否一飞冲天。2020-08-07

- XMEX合约研究院:BTC上涨势能不减注意压力位2020-08-07