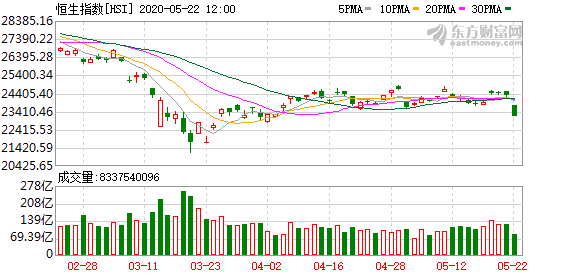

恒指跌超4%,香港零售股与蓝筹地产股跌幅居前。截至发稿,恒生指数下跌4.02%,报23301.34点。地产股持续走低,九龙仓置业下跌逾8%,新世界发展下跌7%,新鸿基地产下跌逾6%,恒隆地产下跌逾5%,长江基建集团下跌近5%。 后市展望: 港元强则港股强?机构提醒5月后市场波动将加剧 截至目前,美元/港元仍紧紧贴在强方汇兑保证。港元的强势从4月开始就令市场格外关注,美元对港元几度触及7.75的强方汇兑保证,引发香港金管局(下称“金管局”)几次入场干预。恰逢港股低位反弹、南下资金大幅涌入,“港元强则港股强”的讨论不绝于耳。但事实真的如此吗?进入5月后,哪些市场风险需要关注? 对此,建银国际首席港股策略师赵文利对第一财经记者表示,不能简单得出“港元强则港股强”的结论。“虽然历史上,港元强多数也伴随着港股强,但并不是必然,因为如果港元强势主要受套息交易影响,有可能主要停留在香港银行系统,而并不必然进入股市。比如2015年9月港元多次触及强方兑换保证,但那段时间港股总体处于下行趋势。”他认为,5~7月市场波动仍将加剧,大多数港股公司将从7月开始发布中期业绩,业绩将更好地量化疫情的影响,并可能引发另一波盈利预测下调。 港元强并不一定港股强 先说港元走强的原因。过去两年,港元利率大幅低于美元,交易员以港元融资、买入美元计价资产来套息。然而,这类套息交易在息差收窄或资产遭遇抛售时会被迫平盘。在3月美联储大幅降息、资产抛售的背景下,交易员正在平掉之前的套息头寸。此外,近期也有不交易是借入低收益的美元,投资高收益的港元。目前这两种货币的3个月期利率大约相差80个基点。“只要美国利率维持在近零水平,并且香港的储蓄率不大幅下降,我们就可能看到这种趋势持续下去。这就推动港元对美元不断升值。” 港元从1983年起实行盯住美元的联系汇率制度,目的是让本地商业与贸易活动具有较大的可预测性,其汇率保证维持在1美元对7.75~7.85港元的区间。由于有稳健的金融体系,港元最近一直保持坚挺,而亚太地区许多货币在过去几个月都剧烈波动。 恰巧在港元走强的同一段时间,港股不断迎来南下资金流入并低位反弹。年初至4月末,南下资金总计2380亿元,而北上资金则为353亿元,这也与A/H估值溢价达历史高位、投资者布局估值洼地的心态有关。不过,是否真的“港元强则港股强”? 香港大正资本创办人兼投资总监陈惠仁表示,恒生指数目前的股息率在3.9%左右,不算可观,但在目前的零利率荒漠中,却是名副其实的一方绿洲。相比之下,标准普尔500指数的股息率为2.2%。此外,恒指目前的市净率约为1倍,接近过去20年的最低水平。然而,从市盈率的角度看,该指数的预期市盈率约为10.7倍。如果全球市场再迎一轮下跌,该指数很可能下跌10%,再次试探近期低点,在最糟糕的情况下可能下跌20%以上,试探20年来的低点,市盈率降到8倍。 “通常情况下,当股市走弱时,港元也表现疲弱。反之,港元强势往往导致恒指走高,并可能表明股市要迎来一轮潜在上涨行情。这虽然不是一条定律,却似乎是一个先决条件。”他称。 对此,赵文利表示,不能简单得出这一结论。如果港元强势主要受套息交易影响,有可能主要停留在香港银行系统,而并不必然进入股市。例如,2015年9月,港元多次触及强方兑换保证,但那段时间港股总体处于下行趋势;2015年8·11汇改之后,人民币贬值预期强化,导致资金对港元和美元需求骤然增加,但人民币贬值对中资企业盈利构成了压力,港股反而下行压力加大。 事实上,近两个月港股触底回升,主要在于南下资金的放量,以及全球抛售后的空头回补。港股当时相对于A股的低估值是主因,即A/H股溢价是南下资金放量的主因。恒生A/H溢价指数一度从年初的近110飙升至3月时最高135,此后仍保持在130附近。 5月后市场波动将加剧 告别了恐慌性抛售的3月,4月全球主要股市都收复了近60%的跌幅,但进入5月,比起近期“港元强则港股强”的乐观判断,市场波动率大概率加剧。 眼下,投资者再次面临是否要“在5月抛出”的问题。在2020年高度不确定的全球前景中,这一困境可能比以往更加困难。 赵文利对记者表示,需要从两个角度考察“在5月抛出”的策略,其中一个情景,观察11月至4月和5月至10月的历史表现,另一个仅观察5月份。过去的10年中,“5月抛出”的策略大部分是盈利的。2010年以来,5月抛出和11月回购在10年中的5年中,能够避免急剧的下降。仅从5月来看,恒生指数在过去有记录的10年中的8年下降。最近的趋势或许表明,“5月抛出”的策略是稳健的。 但从长期角度看,“5月抛出”的策略不一定能盈利。过去40年里的17年中,5月至10月的表现实际上好于11月至4月。因此,虽然“5月抛出”的策略近年来可能取得了可观的成绩,但从历史上看,它并非有效的防御策略。 今年而言,尤其是在市场反弹幅度较大、不确定性较高的背景下,“5月抛出”的策略可能再次有效。即使各经济体可能开始放宽对社交距离的限制,但疫情蔓延的后果还远未明朗。 5月至7月,市场可能面临更多挑战,赵文利认为,大多数港股公司将从7月开始发布中期业绩,业绩将更好地量化疫情的影响,并可能引发另一波盈利预测的下调。他建议增持能够受益于中国内地需求的行业,因为这些行业可能受益于相对较早重新启动的中国经济。(来源:第一财经) (文章来源:界面新闻) (责任编辑:DF070) 本文来源:界面新闻 —- 编译者/作者:界面新闻 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

恒生指数下跌超4% 香港零售股与蓝筹地产股跌幅居前

2020-05-22 界面新闻 来源:火星财经

LOADING...

相关阅读:

- 言币行:比特币量能不足 以太白盘多军暂避锋芒!2020-08-01

- 百万币谈:8.01BTC行情分析——BTC目前空头较为强势,价格短时将会下跌2020-08-01

- 奕恒说币:8/1比特币旗开得胜,能否发起最后的总攻?2020-08-01

- 区块链咬人:美元的下跌,以太的赚钱者和Coinbase的考虑2020-08-01

- 比特赢家:7.31比特币多空博弈情绪越发浓烈 点位布局很关键2020-07-31