原文标题:《揭开 DeFi 畸高收益背后的秘密:farmer farming 又是什么?》 DeFi 项目 yearn.finance 和 mStable 正在引入新的「挖矿」机制,它会将收益农耕(yield farming)带向一个新时代:farmer farming 。无论谁想加入收益农耕的游戏,都会被之前的「农民」耕种。

协议代币的价值主张 最近,很多 DeFi 项目会在系统中引入一种代币,无论是治理、协议还是所有权代币,而每个代币会被用于投票或手续费的共享,或两者兼而有之。 DeFi 项目方将代币分发给用户,由此掀起一股「流动性挖矿」的热潮,例如,最知名的流动性挖矿项目 Compound,其会向存款方和借款方分发协议代币 COMP。据 Compound 官方表示,这是为了实现去中心化治理的目的,并把权力交给那些经常使用该协议的人。 但大家并不愚蠢,我们都知道 Compound 在赚钱:借款人支付的利息中,约有 10% 被其作为储备金收走,而 Compound 治理可以很容易地将其作为协议本身的收入提取出来。尽管 COMP 现在是一种治理代币,但持有者最终能够从协议的收入中获利。 那既然 COMP 对持有者来说是有可能获得好处的,那它当然具有财务价值。人们被激励提供 / 借用币来赚取 COMP,这很快使得 Compound 协议锁定的资金提高了 5 倍左右。

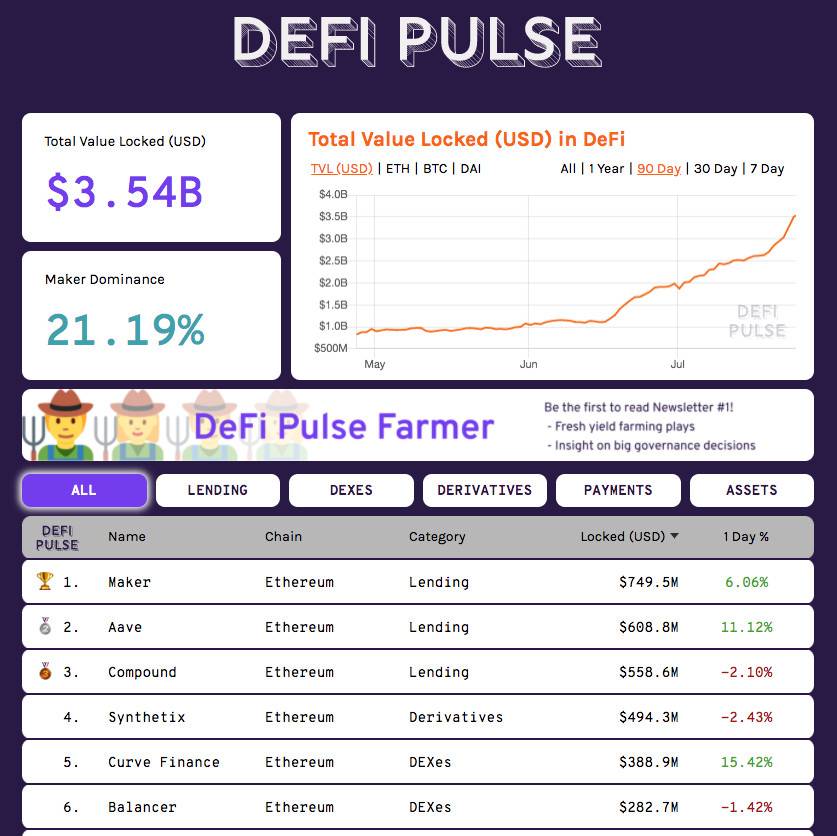

我们看到,Synthetix、Compound、Kyber、Balancer、Curve 都宣布了类似的治理代币(但实际上这些代币依赖于未来的收益)发行方案,并且它们在行业中获得了巨大的成功。 看起来,yearn 只是另一个 DeFi 发行代币,然而,与其它几十个 DeFi 协议代币不同的是,yearn.finance 的 YFI 以及 mStable 的 MTA,正在创造下一个疯狂的协议代币时代。 那什么使得 YFI 如此不同? YFI 的价值 yearn.finance (之前为 iearn.fianace)是一个借贷聚合协议。它曾经是作为一个非盈利的协议,而它的创造者 Andre Cronje 将它变成了一种公共产品。由于借贷协议会把代币分发给用户,因此 Andre 觉得,不去收集这些代币无疑是不明智的。 因此,他提出了一种新的机制:创建一个池子,收集所有随机空投的协议代币,将它们兑换成稳定币(aDAI),然后把这些稳定币分发给 yearn 协议的代币持有者。尽管 Andre 声称 YFI 不具备财务价值,但人们仍然在购买和耕种它。参与者认为,一种创造收入流的代币必然是值些什么的。 在上面的部分,YFI 与 COMP 仍然是完全相同的,它们都有一个有利可图的协议,它们都向早期用户空投了代币,而这两个代币都代表了项目未来收入的一部分。 而接下来,事情就开始变得不一样了,以下是目前最流行的 YFI 农耕方式:

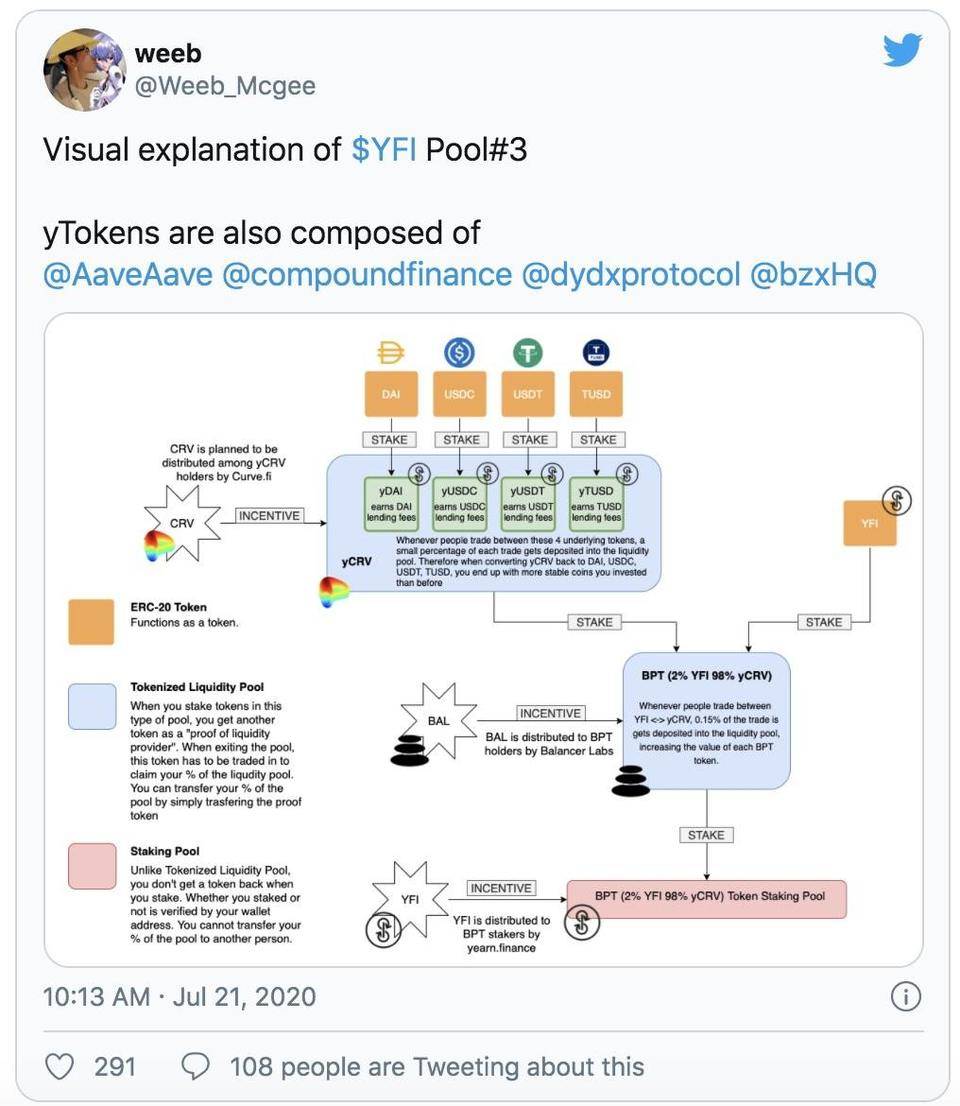

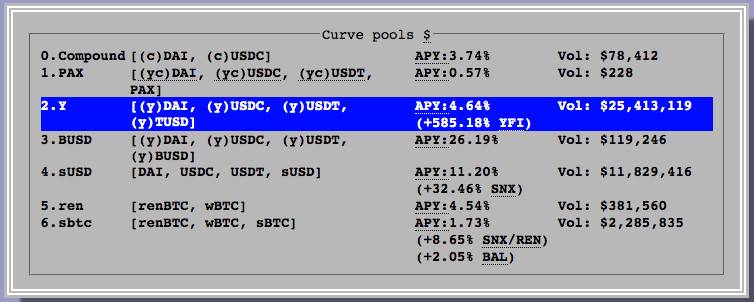

整个 YFI 农耕(挖矿)的全貌: 供应 DAI/USDC/USDT/TUSD 来铸造 yCurve;存入 yCurve 来耕种 YFI;在 Balancer 池子中存入 98% 的 yCurve+2% 的 YFI 来耕种额外的 YFI;质押 BPT (Balancer 储备池代币),并对治理方案进行投票;收益来源: 来自 Compound/AAVE/dYdX/bZx 的供应收益;来自 Curve 的交易费;CRV 代币挖矿(即将到来);质押 yCurve 获得的 YFI;质押 BPT 获得的 YFI;yearn 协议费用(COMP, LEND 等);在这些池子中耕种,你就会获得以下令人难以置信的年化收益率。

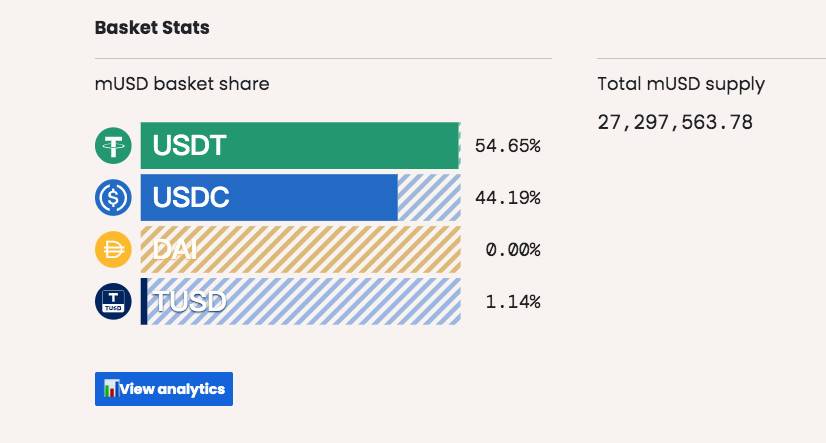

疯狂回报背后的秘密 面对 yCurve 如此高的年化回报,那些收益农民(Yield Farmer)们自然会被吸引,他们当然会想得到全部的收入。那他们会怎么做呢?他们会铸造 yCurve,并存入来耕种 YFI,之后,他们发现存入 Balancer 池可以获得更多的 YFI,他们希望加入,但当时大多数人都还没有 YFI。 因此,YFI 农民用单个资产 yCurve 添加了流动性。 这就是重点。由于 YFI/yCurve 是一个 2%/98% 的 Balancer 池,因此人们不会立刻感觉到摩损。但是,只使用 yCurve 增加流动性与用 yCurve 购买 YFI 具有相同的效果(这是什么逻辑?)。简而言之,每当一个新的 YFI 农民加入这个池子,他会存入 yCurve,就好像其中的 2% 被用于购买 YFI 一样。 Balancer 池的 98% 组成是 YFI 的秘方,它开启了一个反馈循环:更多的资本存款会推高 YFI 的价格,而更高的 YFI 价格意味着更高的年化收益,然后更高的年化收益会吸引更多的人加入这个收益农耕游戏,然后反复这个过程。 那 mStable 是怎么回事? mStable 是一个稳定币聚合协议。你可以用它支持的任何一种稳定币来铸造 mUSD,然后它将把底层的稳定币发到借贷平台来赚取利息。mStable 还支持 USDT/USDC/DAI/TUSD 这几个稳定币的 1:1 兑换(加上 0.1% 的费用)。 乍一看,mStable 似乎有点奇怪,稳定币的 1:1 兑换?因为在实际情况下,稳定币之间总是会存在价差!AMM 应该有一个动态汇率,这样它就可以进行双向套利,否则,价格较高的基础稳定币就很容易会被抽干。

毫不奇怪的是,一篮子 mUSD 应该会出现 55% USDT+45% USDC 的情况(因为它对单个资产有 55% 的限制),那么系统就会停止了,不再有新的铸造 / 取款 / 互换操作,也不再产生任何费用(贷款利息除外)。 然而,mStable 并没有面临死亡螺旋,相反,它的协议代币 MTA 还在不断攀升。我突然意识到,mStable 的模式是和 YFI 完全相同的:如果有人愿意耕种 MTA,他必须先铸造出 mUSD。而要铸造 mUSD,那他必须供应 USDT 之外的稳定币。然后 USDT 的百分比就会下降,其他人就可以用 USDT 交易、铸造等操作,协议就可以再次重新获得费用。 等等,那这不是……庞氏游戏吗? 是,也不是,这取决于你如何定义庞氏。按照覆盖范围最广的定义,社保、养老基金、1500 美元的特斯拉股票也属于这个概念,任何能使利润与他人投资(尤其是后来的投资者)高度相关的东西,都可能构成这个概念。那我们如何区分庞氏和非庞氏呢?这不是一个容易的问题。 回到 DeFi 的场景,YFI 和 MTA 都创造了代币价格与锁仓值的正循环。稍有不同的是,如果没有协议代币,yCurve 能够获得一些收益,但如果没有 MTA,mUSD 本身就无法持续。 目前,我不能告诉你哪个 DeFi 协议会继续存活下去,但我很清楚,如果派对有一天结束,yearn 仍然会有一些基本的、自给的价值,但 mStable 可能没有,因为持有 mUSD 更有可能会出现损失。 Y 现象 自 yearn.finance 推出以来,其底层协议已经吸走了大量稳定币,yCurve 中约有 3.1 亿美元,Balancer 池中约 4 亿美元。

谁也不知道这个「收割」游戏还能持续多久,但至少,这确实为很多 DeFi 项目提供了流动性,它对行业来说也是有一定好处的。 而对于个人投资者来说,最重要的是要了解这些畸高的年化收益是从何而来的。500% 的年化收益,其中有 3% 来自借贷利息,有 2% 来自交易费用,另有 495% 来自 YFI 挖矿?做好自己的研究,明智地参与农耕。

来源链接:medium.com —- 编译者/作者:巴比特资讯 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

流动性挖矿新时代:yearn 与 mStable 畸高收益从何而来?

2020-08-07 巴比特资讯 来源:链闻

- 上一篇:Link突破10刀,什么意思?

- 下一篇:数字油画以5.5万美元拍卖

LOADING...

相关阅读:

- 月报 | 速览7月Acala重要进展 跨链交易大赛火热进行中2020-08-07

- DeFi 货币市场协议 DMM 发布治理仪表盘,包括兑换、质押、流动性挖矿及2020-08-07

- 数据:7 月份 Compound 平台访问量较 4 月份增加近 6 倍,Balancer 飙升 55 倍2020-08-07

- Yield Protocol 即将推出针对 Dai 的固定利率借贷代币 yDai2020-08-07

- 探寻波卡DeFi优势Acala未来如何服务千万用户2020-08-07