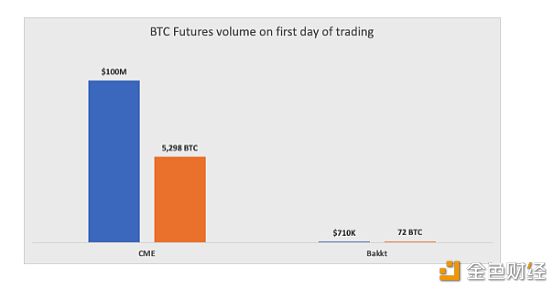

Bakkt的推出应该是今年最大的比特币事件。 Bakkt被其创造者吹捧为加密行业的游戏规则改变者。该公司大肆宣传,称推出实物结算的比特币期货合约,是一种革命性的产品。 支持者认为,Bakkt将有助于释放对比特币的新需求。他们认为,此前处于观望状态的主要机构投资者将入场,并信心十足的开始交易比特币。 经过将近一年的延迟,Bakkt终于在9月23日上线了。 Bakkt首日交割的期货合约少得可怜,有105个期货合约结算,仅共有72个比特币交易,总交易额大约为71万美元。第一周结束时,Bakkt的BTC期货交易量仍然非常低,在此期间不到600万美元。 近一个月的时间,Bakkt平台上的活动似乎又减少了。最值得注意的是,10月8日交易合约暴跌至25个比特币的每日新低。

相比之下,竞争对手芝加哥商品交易所(CME)的首日期货交易量为5298个BTC,比Bakkt高出75倍。 早在2017年12月,芝加哥商品交易所首日交易量就达到了1亿美元。在第一周的交易中,芝加哥商品交易所通过其系统的现金结算,BTC期货交易达到4.6亿美元。

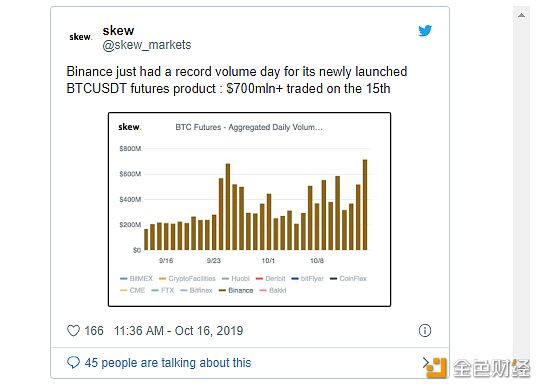

一些人可能会说,将Bakkt与其竞争对手进行比较是不公平的,因为芝加哥商品交易所推出BTC期货恰逢ICO热潮和2017年末的加密热潮。但是,这种说法并不能解释当前的市场动态。 虽然比特币和其他加密市场的活跃程度和价格尚未回到2017年底的水平,但芝加哥商品交易所(CME)今年宣布,比特币交易量和未平仓交易量均创下新高。 2019年10月,该公司披露: “第三季度,客户对芝加哥商品交易所比特币期货的兴趣依然强劲,每日未平仓合约超过4.6万份,较2018年第三季度增长61%。”CME还表示: “机构资金流动依然强劲,新增账户454个,而2018年第三季度新增账户只有231个。”CME比特币期货的日均交易量目前为2.89亿美元,这使得Bakkt的交易量相形见绌。 Bakkt的上市令人失望,其中一个需要深思的问题是,对于这家拥有1.82亿美元风投资金支持的公司来说,它到底哪出了这么大的错? 在这篇文章中,作者将详细阐述自己认为的,导致Bakkt这一结果的主要原因。 市场对现货交割的每日期货合约需求疲软Bakkt的主要特点在于,它是使用每日期货合约进行比特币的实物交割。然而,正是这种被误导的产品重点,是该公司在推出前所犯的关键错误之一。 在以现金结算的期货合约中,比如芝加哥商品交易所(CME)提供的期货合约,当合约到期时,交易员会得到与合约价值相当的现金。在Bakkt的案例中,机构投资者通过实物结算的期货合约获得实际的比特币。这是Bakkt在发布前一直强调的价值主张。 在推出当天发布的一封公开信中,Bakkt最大投资者之一Pantera Dan Morehead写道: “真正的创新在于每日的实物结算。”Bakkt的CEO Kelly Loeffler和我都不知道有任何每日结算的期货合约(任何资产类别里),至少在美国是受到监管的,这确实是一个革命性的概念。” 在同一封信中,Dan继续称: “我们现在有数百家初创企业交易所。然而,大多数机构对与这些实体进行交易和合作感到不安。”作者不清楚这种断言的依据是什么,但这引出了一个问题,为什么直到现在还没有实物结算的比特币期货合约?而且,为什么每日实物交割的期货如此罕见? 答案可能是:由于现金结算期货的固有优势,对此类产品的需求并不大?毕竟,以现金结算的期货买家不需要担心保管的麻烦,不管他们是否在一个安全监管的平台上。 这就是为什么在金融领域,绝大多数期货没有实物结算,因为交易员通常对标的资产不感兴趣。 在构建一个产品时,首先要识别并解决潜在客户之间存在的真正的痛点。作者在Facebook负责产品方面的工作期间,在离开去创建一个区块链风险投资基金之前,他们一直在进行小型的、受控的测试。他们这样做是为了验证假设,并决定是否在某些产品上投入更多宝贵的时间和资源。 作者不知道Bakkt在产品上市前进行了哪些测试来评估产品的市场适应性,但对公开数据的深入研究加深了作者对Bakkt核心产品缺乏潜在客户需求的怀疑。 第一天在Bakkt平台上交易的72枚比特币中,有71枚是通过Bakkt更为传统的月度期货合约交易的,而只有1枚比特币是通过实物交割的每日期货交易的。 是的,你没看错,只有1个比特币交易使用的是Bakkt认为的、更吸引新机构投资者的主要创新形式的预发行版! 缺乏专注是导致失败的原因Bakkt一开始就给人留下深刻印象的一点是,他们似乎不清楚自己的主要目标受众是谁。 在最近的一次采访中,CEO Adam White提到: “Bakkt实际上是为机构交易员设计的,所以这是期货合约。也就是说,我们预计这个期货合约也会通过零售经纪商进行交易,这样零售客户就可以交易这个合约。”谈到Bakkt每月提供的期货,Adam说: “这不仅对投机者很重要,对依赖比特币价格的实际企业也很重要,因为这些企业希望对冲风险,所以我们认为这份合约非常适合他们。”另一个转折是,Bakkt的CEO Kelly Loeffler在接受Furtune杂志采访时指出: “我们正在合作建立一个开放的平台,帮助释放全球市场和商业中数字资产的变革潜力。”从这些评论中,我们不清楚星巴克是在追逐机构投资者、散户投资者、矿商、消费者还是商家(星巴克是巴克特的战略合作伙伴)。 如果答案是上述这些,那么,这本身就是一个问题。 快速进入市场、灵活和专注都非常重要。更好的方法是识别和解决一个痛点,启动一个测试,然后从那里开始迭代。否则,在早期,你会冒着涉及面太广的风险。 Bakkt团队似乎采取了相反的方法,在很长一段时间内致力于一个预发布产品,同时致力于满足多个客户群体的不同需求。这种策略很难成功实施,尤其是当你刚刚起步的时候。 机构投资者正等待Bakkt启动比特币交易的说法有些牵强。对这类资产感兴趣的成熟投资者已经有了敞口 Bakkt成立的当务之急是充当传统金融的桥梁,让大型机构更容易交易比特币。 然而,那些希望获得比特币敞口的机构,早在Bakkt使用OTC柜台、投资信托和现金结算期货等多种现有投资产品之前就已经这么做了。 事实上,这些金融产品对许多机构和资深金融人士来说都很容易使用,因为与Bakkt的实物结算期货不同,它们与交易员每天的交易持平,它们允许交易员基于现金结算交易而非标的资产进行交易。 产品决策对产品上市计划产生了负面影响,并造成重大延误Bakkt比其CEO最初宣布的时间(原定2018年11月)晚了近一年。导致比特币交易持续拖延的部分原因,似乎是Bakkt有意托管比特币,以便实际交付给交易商。 为了提供合格的比特币托管服务,Bakkt需要与CFTC和纽约州金融服务管理局等监管机构接触,以获得所需的批准。 如果Bakkt选择从更传统的以现金结算的期货(类似于芝加哥商品交易所的期货)开始,那么Bakkt可能会避免一些监管方面的延误。不用担心比特币仓库,就可以直接进入市场。 另一个打击是,Bakkt持续的延迟,让新的竞争对手得以进入市场,而现有的竞争对手得以加强自己的解决方案。 由于比特币的推出被推迟了数月,Bakkt允许衍生品供应商LedgerX和TD ameritrade支持的ErisX等竞争对手,一步步接近推出自己的比特币期货合约。 全球交易量最大的加密货币交易所Binance今年9月推出了不受监管的期货,大举进入市场。根据加密货币数据提供商Skew的数据,仅在10月15日,Binance的新BTC/USDT期货产品就创下了7亿美元的交易量纪录。

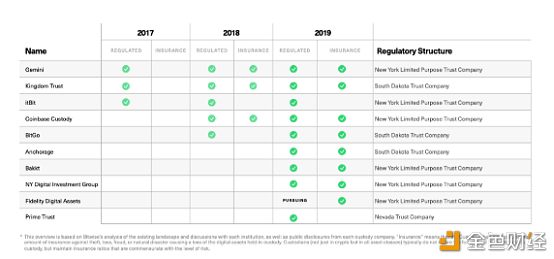

竞争对手芝加哥商品交易所(CME)也很忙碌。该公司最近宣布,计划明年用期权来补充其比特币期货合约。 在托管方面,竞争在过去一年中明显加剧,而Bakkt团队正准备开始推出。例如,富达数字资产服务刚刚宣布,正在全面推出数字资产托管和交易服务。 然而,Bakkt的CEO Kelly Loeffler似乎并不担心竞争的加剧。在比特币推出的前一个月,她宣布,“经纽约州金融服务管理局批准,我们将创建Bakkt信托公司,这是一家合格的托管机构。Bakkt仓库将为实物交割的比特币期货提供托管。”这为客户提供了前所未有的监管透明度和安全性,同时在一个缺乏机构级基础设施的市场上,提供了一个受到监管的、全球可访问的交易所。 Coinbase、Bitgo、Kingdom Trust和Gemini等公司现在都在提供受监管的、机构级别的加密货币托管解决方案和保单,它们的情况又是如何的呢?

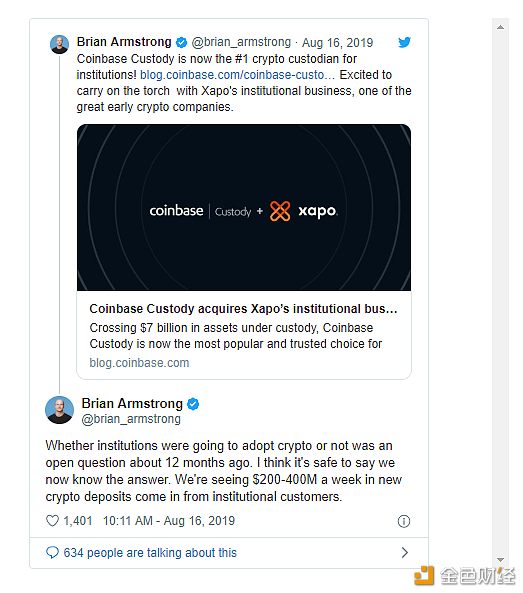

资料来源:比特资产管理公司于2019年9月12日向美国证券交易委员会提交的报告 这些公司中有一些公司拥有着庞大的用户群,远远超过Bakkt的用户量,并且机构资金在不断的在流入。 例如,Coinbase CEO Brian Armstrong最近分享称,该公司现在每周能从机构客户那里获得2亿至4亿美元的新加密货币存款。

Bakkt是由资产520亿美元的巨头洲际交易所(ICE)创立的,它的母公司拥有纽约证券交易所和许多其他交易所。它利用ICE强大的声誉和财力,拼凑出一份令人印象深刻的支持者名单。 在产品发布之前,Bakkt已经从该领域最知名的公司那里获得了1.82亿美元的风险投资。尽管交易条款尚未公布,但可以想象,Bakkt的估值在7.5亿至10亿美元之间。这使得该公司能够在4月份收购数字资产托管公司。 有了如此高的期望和令人瞠目结舌的估值,要想不负众望并取得长期的成功就更难了。作者的感觉是,通过增加少量资金并采用渐进式启动方法,Bakkt会得到更好的服务。 当然,如果该公司能更积极地管理市场预期,或许会有所帮助。例如,当CEO Adam White将Bakkt与50年前ATM的出现相提并论时,这可能有点过头了。

尽管如此,这也并不一定是Bakkt的末日。考虑到Bakkt的巨额资金以及洲际交易所的专业知识和金融实力,他们仍然可以扭转局面。 这些重大错误发生到现在还不到一个月,仍然是非常早期的日子。如果该公司做出必要的调整,或许能从缓慢的起步中反弹。 好的开端是将产品重点转向现金结算,并在推出比特币期货期权方面击败芝加哥商品交易所。 确认ICE能为整个区块链和加密行业提供验证是很重要的 诸如比特币期货合约之类的衍生产品为机构投资者克服运营和风险挑战提供了关键的解决方案。 因此,ICE旗下公司推出受监管的机构级比特币期货合约,是加密市场迅速成熟中的又一个里程碑。 对于该行业来说,Bakkt的另一个优势是可以帮助该行业从对不受监管的现货市场进行价格结算的过程,转变为符合标准反洗钱政策的更加透明的合规流程。尤其是,Bakkt的价格发现机制可以缓解美国证券交易委员会当前对比特币ETF未来批准方面的担忧。 无论Bakkt最终能否吸引眼球,很明显,自2014年初Mt. Gox遭黑客攻击以来,加密行业已经走过了漫长的道路。 结语正如作者之前发表过的观点,像Paul Krugman这样的反对者对区块链和密加密货币的看法是完全错误的。利用颠覆性的区块链技术力量,加密货币将逐渐取代现有昂贵而低效的金融系统。 从数据来看,比特币如今比以往任何时候都更强大,Bakkt的推出证明了这一新兴资产类别的制度化。 在每日结算的期货交易中,Bakkt专注于噱头,错过了大多数机构交易者。实物交割并不是促使机构投资者参与市场的一个功能,许多对比特币感兴趣的人已经有了一定程度的市场敞口。 Bakkt选择为新的资产类别创建一种新的金融工具,而许多华尔街人士仍在努力掌握这种工具。这意味着,他们既需要教育机构投资者了解一种新的资产类别,也需要引入一种对许多交易员来说陌生的新交易概念。 有多少机构投资者会打算把自己的职业生涯押在一个新兴资产类别的新平台上,在推出这款新产品的第一天就开始操作合约? Bakkt团队没有简化他们的上市程序,也没有尽快推出精简版MVP的方法,而是不必要地把监管方面的事情复杂化。 如果该公司推出以现金结算的比特币期货,并将更多精力集中在建立新客户基础上,可能会得到更好的服务。 所以有关Bakkt将能够带来大量新机构资本流入的预期是不现实的。 Bakkt团队花费了大量时间来开发需求可疑的产品。迄今为止的证据表明,每日现货BTC期货的推出可能是在一个能让你看到问题的案例,而不是寻找问题的解决方案。 —- 编译者/作者:头等仓 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

观点:为何Bakkt的“失败”不足为奇?

2019-10-25 头等仓 来源:区块链网络

LOADING...

相关阅读:

- 郑毅:BTC十连阳之后二连阳捡钱的行情还不上车吗今日多单获利300-400点2020-08-02

- 以太坊智能合约开发工具 Truffle 发布 5.1.37 版本2020-08-02

- #快银大奖#赢10000KEY | 总计奖励超15000KEY | CKB吧#迷踪解密#活动第37期2020-08-02

- 比特币强势拉涨迎来新阶段多头趋势仍未完结耐心等待下一波触发信号2020-08-02

- 月白:八月伊始比特币拉升再破年内新高周末震荡蓄力有望二次拉升2020-08-02