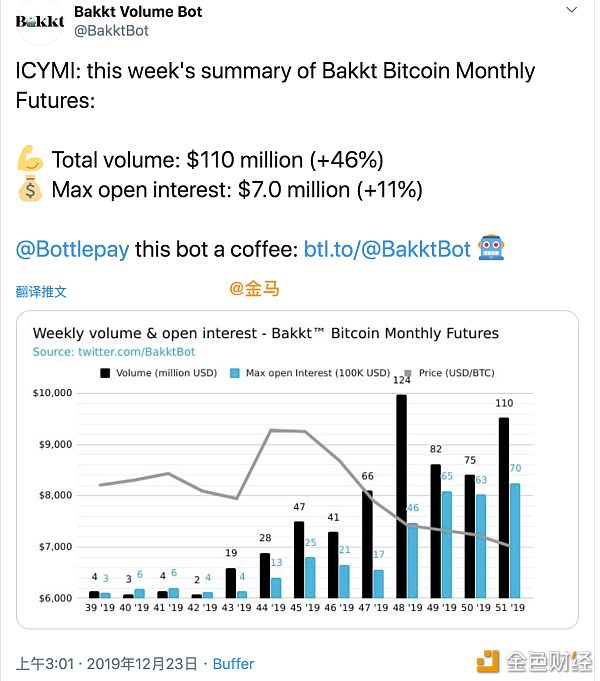

Bakkt 的月交易量又又又破纪录了。Bakkt Volume Bot (一个专门报告 Bakkt 交易量的 Twitter 帐户)在12月22日发帖子?称:

Bakkt 比特币期货的月交易量继续推高,自11月以来增长了46%,目前成交总额为1.1亿美元。 未平仓合约创下了 700万美元的历史新高。 自9月份推出比特币期货合约以来,Bakkt 的交易量不断打破记录。 11月底,Bakkt 的交易量累积 4443 BTC。 12月19日,Bakkt的交易量累积 5690 BTC。

Bakkt 吸引了越来越多的交易量,但是,这个时候,他们却推出?“比特币期权”?和?“以现金结算(美元)的比特币期货”?。 11月21日,ICE期货新加坡 官方发布?新闻稿?: “新的以现金结算的期货合约将为全球和全球的投资者提供一种便捷的,具有资金效率的方式,以获取或对冲比特币市场。以我们的可交付期货合约的成功为基础,以现金结算的期货将利用 ICE 受监管的,全球可访问的市场,为比特币的交易提供一个安全,合规的环境。” 12月9日,基于Bakkt 比特币月度期货的期权(商品代码 BTM)和 现金结算的比特币月度期货(商品代码为 BMC)正式推出。 12月12日,美国ICE 宣布?第一个受监管的比特币期权, 在Galaxy Digital Trading和XBTO之间完成交易。 质疑这一次,人们没有给将掌声送给 Bakkt, 而是提出质疑:现金结算的比特币期货,并不会真实买卖比特币,而是交易其衍生的比特币。这可能会影响比特币市场,甚至损坏比特币的流动性、并且导致不准确的市场数据统计。 现金结算 Vs. 实物交割交割:是指期货合约卖方和买方之间进行的现货交品转移。简单说,就是钱货两讫。交割分为两种方式: 现金交割(现金结算):合约到期,交易双方按照规定结算价格进行现金差价结算,了结到期未平仓合约的过程。比如:股指期货就采用现金交割。 实物交割:合约到期,交易双方通过该合约所载标的物(即期货合同中指定的商品)所有权的转移,了结到期未平仓合约的过程。商品期货(比如咖啡豆、玉米)和国债期货都是实物交割。 实物交割在交割过程中,必定涉及实物所有权的转移;实物交割最终交割的是商品本身;实物交割的比特币期货合约,必然会买卖比特币。 现金交割只需要用现金清算,不牵涉实物的转移。现金结算的比特币合约,不会买卖比特币,到期只是按照比特币现价,强行平仓,直接将盈亏划到投资者的账户。 缺点优点老猫在?《Bakkt 或将带来比特币超级大牛市》一文中,就再三强调了 “实盘交割”对比特币发展市场的意义。 老猫指出现金结算的比特币期货,存在的缺点: 1、裸买单和裸卖单都不需要比特币的真实参与,再大的交易量都无法对市场造成积极影响(无法拉盘),还会吞噬市场参与资金。2、将比特币的供应量进行了无限放大,抑制了比特币的价格。 而合规且实物交割的比特币期货,具有如下优点: 1、会真实反映比特币的供应量,让比特币价格回归合理的价值。2、流通的BTC数量有上限,无限做空不再可能。长期做多成为大量资金参与后必然的选择。 那么,为什么 Bakkt 走回头路?虽然交易量节节攀高,但是 Bakkt 的体量还是太少了。我在《Bakkt ”交易量“暴涨又熄火?Bakkt到底怎么了?能给我们什么启示?》?里写过: 10月11日的统计数据:Bakkt 平均每日成交139份月度期货合约,每个月度期货合约的规模是1枚比特币,那么 Bakkt 平均每天交易139枚比特币。 而芝商所平均交易了5212份合约,每份合约的平均规模为5枚比特币。也就是说,芝商所平均每天的交易量26060枚比特币,是 Bakkt 的189倍。比特币期货的交易是巨大的,Bakkt 的交易量是惨淡的。 Bakkt 和竞争对手芝商所( CME )相比,是蜥蜴和鳄鱼的区别。 其次,Bakkt 主要是面对机构投资者,这也是为了满足更多机构投资者的需求。Bakkt 在博文中写道: “自从推出实物交割的 Bakkt Bitcoin (USD) Monthly Futures (月度期货合约)产品之后,我们就有了基准合约,也为根据客户需求开发互补产品奠定了基础。” 也可以说,Bakkt 推出现金结算的比特币期货,是意料之中的事。 值得注意的是:芝商所的以现金结算的比特币期货产品,其价格取决于比特币指数;而 Bakkt 的以现金结算的比特币期货定价,是基于现有的实物比特币。 比特币期权期权交易也是一种金融衍生品交易,使买方在支付权利金后,拥有在一定时间内以一定的价格出售或购买一定数量的标的资产的权利。 期权就像我们买东西时支付的定金,不过,期权不仅有“看涨期权”,还有“看跌期权”,而且具有流动性。 比较正式的期权交易是十六世纪的荷兰,很多商人持有船队的期货合约,但是又担心船队运来的茶叶或丝绸的价格会下跌,就找人分担风险,付一点钱给对方,约定在某个日期可以以一个约定的价格将商品卖给对方,这种获取卖出权利的合约,就是卖出期权。 期权是一种在远期和期货的基础上发展起来的衍生品,它把交易中的权利拆出来,单独对权利定价。期权的作用是提供了更多的风险管理功能。 对市场的影响?会引发“量价齐跌”吗?自从 2017年12月,比特币期货首次推出以来,比特币价格已经暴跌了 65%。很多人把比特币的暴跌,归罪于比特币期货允许大资金做空。 而现在 Bakkt 也推出了现金结算的比特币期货。会不会引发市场的 “量价齐跌”?加剧比特币价格下跌? “量价齐跌” 发生在2015年7月的中国股市。当时,“空头”情绪浓厚,机构投资者纷纷在股指期货上下空单,希望从市场的下跌中赚钱。而大量空单让市场进一步下跌,散户陷入更大的惶恐,纷纷出逃,市场上只有卖单,没有买单,流动性枯竭,市场下跌更严重了。这种价格下跌和流动性枯竭同时发生,就是“量价齐跌”。 当市场下跌时,期货合约可以数倍放大下跌,然后引发更大的市场下挫,甚至引起流动性危机。不过,当市场上升时,期货合约也可以数倍放大上涨,引发市场暴涨。 所以,香帅曾在 《股指期货是A股的“妖精”吗?》里说过:股指期货是温度计,市场没有发高烧,温度计是不会显示异常的……一个没有卖空工具的市场,就像跛足的人,注定要走得高低不平 期货合约,无论实物交割,还是现金交割的期货,都是比特币作为一种资产,市场逐渐成熟的标志。 Bakkt 推出 现金结算的比特币合约,也是为了满足机构投资者需求,特别是对冲风险的需求。 金融的初衷就是对抗不确定性、对抗风险。比特币价格波动很大,有波动就会有风险,对于机构投资者来说,进行风险对冲就非常有必要。 而现金结算的比特币合约,不涉及实际比特币的买卖,只用根据实物价格进行结算,方便快捷。和 实物交割 可以很好的配对使用。 比如当市场跌到一定程度,机构投资者看好比特币,要抄底入场,但又担心比特币进一步下跌,可以在买入实物交割的多单的同时,买入现金结算的空单,套期保值,对冲掉风险。 同时,OKEx 也宣布将于 12月27日启动以现金结算的BTC/USD期权交易。Bakkt 的竞争对手 芝商所 也计划在2020年第一季度推出比特币期权。 总之,专业的机构投资者(比如:养老基金,家族基金,资产管理公司等等),需要这些金融工具,才能放心入场。 我觉得近期对市场影响不大,长期看,是利好。你觉得呢?欢迎留言讨论。 参考文章《Bakkt 或将带来比特币超级大牛市》 《股指期货是A股的“妖精”吗?》(得到《香帅的北大金融学课》) 《期权: 你的“选择权”也是一种金融产品》(得到《香帅的北大金融学课》) ICE FUTURES SINGAPORE ANNOUNCES PLANS TO LAUNCH BAKKT BITCOIN (USD) CASH SETTLED FUTURES Wall St. to Washington: Bakkt Launches New Products, CEO Joins Senate 「注意」 我是金马,别人离开币圈的时候,正是我深耕的时候。你的熊市,让我陪你度过可好?币圈金马奖,和你一起走币圈这条光明大道。 —- 编译者/作者:币圈金马奖 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

Bakkt 新推出“比特币期权”和“现金结算的比特币期货”

2019-12-25 币圈金马奖 来源:区块链网络

LOADING...

相关阅读:

- 紫盈说币:8.3比特币/以太坊晚间行情分析,以太坊多头强势,晚间有望站2020-08-03

- CoinBer合约强制平仓说明2020-08-03

- ETH或再次突破400美元,24小时涨超7%,价格反弹力度远超BTC2020-08-03

- 17岁的Twitter黑客仍然是比特币百万富翁2020-08-03

- 它们真的毁掉了EOS的未来吗:ram扩容和侧链2020-08-03