前言:2020年1月22日,日本区块链促进协会(BCCC)在“第4回 BCCC Collaborative Day“举办时宣布成立一个新的“稳定币小组委员会”,并发行日本版Libra稳定币“ZENX”。据悉,该稳定币与Facebook旗下Libra具有相同概念和运行机制。后期,委员会将开始制定该稳定币运行机制,据悉第二阶段的实验已经开始,有30家公司参与其中。 从字面上来看,稳定币的特点就是价格稳定,诸如我们圈内经常听到的十倍币、百倍币,都可以看出,数字资产投资市场的波动幅度很大,投资风险也是无法预知。稳定币与法币直接挂钩,就不再需要通过比特币来计算,让交易方式变得更加快捷便利。 其次,传统的加密交易平台都是法币交易,也就是法币兑换数字货币进行交易。如果想要购买数字资产,就需要通过投资、充值法币的方式,在这个兑换过程中,无疑增加了投资者的经济与时间成本。 稳定币直接与法币挂钩的情况下,也能有效规避交易过程中的法律风险。 然而,市场上以USDT为主流稳定币代表,不仅是多灾多难,更是引发一片质疑声。前段时间就有媒体曝出主流交易所无USDT可借的消息,后面泰达官方公告表示,将进行比特币OMNIUSDT向以太坊网络2亿枚USDT的切换,率先在以太坊上增发2亿枚USDT。

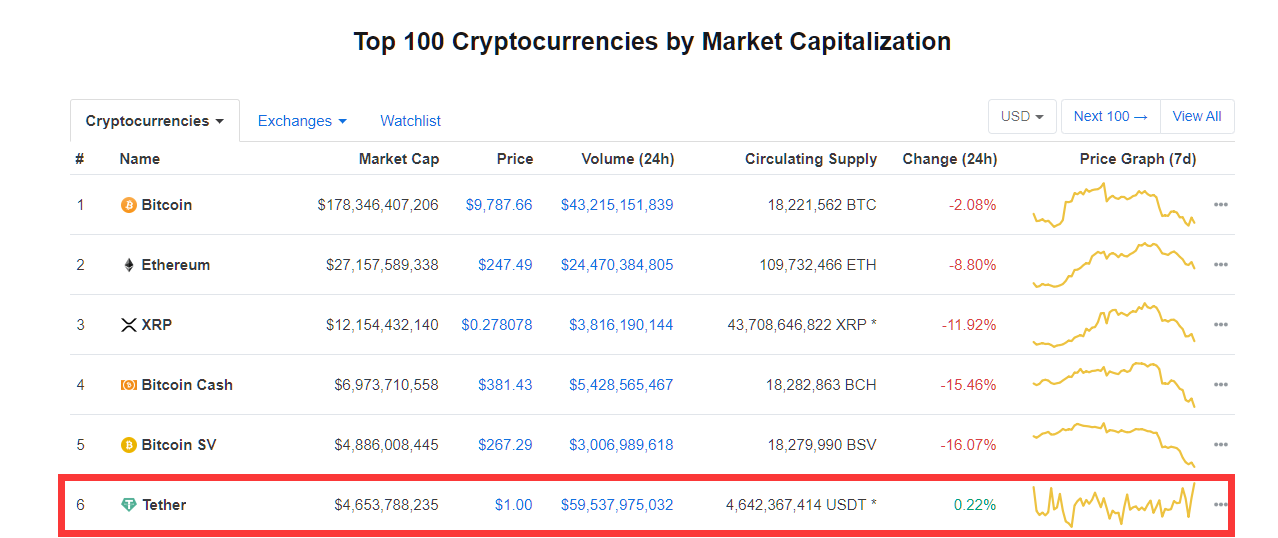

由于稳定币是一块很大的蛋糕,所以19年也出现很多稳定币,USDC,TUSD,PAX,Gemini等等,当然还有交易所也发行了稳定币,毕竟发行稳定币这些东西,看得见的看不见的利润,可能非常可观,特别是在以太坊上发行,成本非常低。 “一超多强”的稳定币格局 1.USDT 一家独大稳定币市场规模庞大,USDT一家独大。USDT是1:1锚定美元的法币抵押型稳定币,在当前所有的稳定币中,头部效应明显。截至2019年12月31日,USDT市值约47.6亿美元,在稳定币市场中市值排名第一。 USDT市值在2018和2019两年时间中上涨239.5%,但曾在2018年10月和2019年4月分别因可能存在的不足额储备和资金挪用问题引发两次信任危机。USDT前期主要在Omni平台上增发,2019年8月后发行平台重心转移至Ethereum。主要原因是以太坊的基础设施完善,以及以太坊获得了大量硬件、软件钱包的支持,可以直接存储ERC20标准的稳定币。 2.USDC 市值第二,交易扩展到85个国家USDC全称USD Coin,是由Centre联盟在2018年基于以太坊平台发行的稳定币,同样以1:1锚定美元。截至2019年底,其总市值约5.21亿美元,市值排名第二,在2019年市值上涨102.3%。2019年5月,加密货币交易所Coinbase宣布将USDC交易扩展到全球85个国家。USDC与其它加密货币不同,不仅每个稳定币都有1美元支持,而且每月都会进行审计100%披露美元储备的透明度。 3.PAX 市值第三,首个合规稳定币PAX全称Paxos Standard Token,同样1:1锚定美元,基于Ethereum平台的ERC20标准发行。PAX是市场上最早一批符合监管条例的稳定币,受NYDFS(纽约金融服务部)监管。 PAX的储备金放在有FDIC保险保护的银行中,并按月审计。截至2019年底,PAX总市值约2.26亿美元,2019年市值上涨58.04%。作为世界上第一个经政府批准并接受监管的稳定币,是目前全球接受度最高,使用最广泛的稳定币之一。

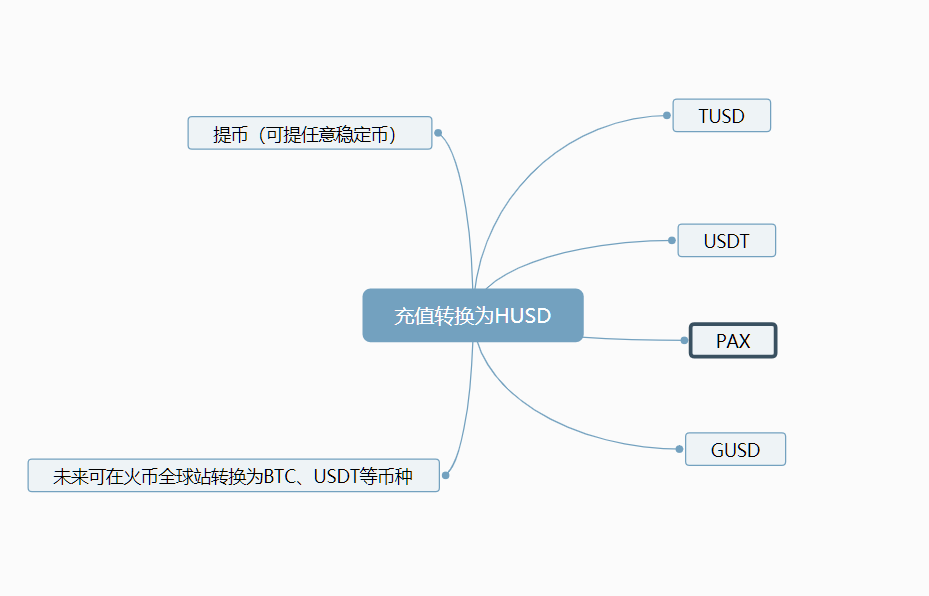

4.TUSD 首个政府担保发行的稳定币,TUSD是计划1:1锚定美元的抵押型稳定币,由Trust Token 在2018年基于以太坊平台发行。受美国法律监管。是全球首家获得美国监管机构发行MSB(Money Services Business)牌照的稳定币。 TUSD团队不托管资金,也不参与资金的划拨,资金透明且定期公开第三方审计报告。截至2019年底,其总市值1.55亿美元,市值排名第四。2019年TUSD推出技术创新AutoSweep,交易所、托管机构可以轻松管理数百万个用户地址,通过该项技术可以为每个客户提供唯一的TUSD存款地址,该地址可以自动归入交易所等机构的主钱包,并且不收取gas费。 5.DAI 加密资产抵押型稳定币,多抵押DAI上线DAI是加密资产抵押型稳定币,由MakerDAO项目组在2017年基于以太坊发行。Maker体系中有两种代币,一是稳定币DAI,二是管理型代币MKR。拥有MKR的用户组成一个去中心化的管理社区,由他们决定哪种加密货币可以作为抵押资产以及清算比例等。用户通过抵押加密资产按一定比例获得DAI,抵押的加密资产存储在CDP智能合约中,同时用户需要支付被称为“稳定费”的利息,该利息以MKR支付。 2019年11月18日,MakerDAO正式启用多抵押DAI。原来的单抵押更名为SAI,并在过渡期结束后关闭。多抵押DAI会正式采用DAI的名称。随着数字货币的高速发展,稳定币的主要价值从最初的个人投资者进入虚拟货币市场的“入金渠道”和“保质媒介”,到作为高效支付结算工具,再到现在新型区块链金融和商业生态的“货币”,稳定币的作用和价值在不断转变。 除了“一超多强”稳定币之外,相比之下,数字货币交易所“诞生”的稳定币也在持续发力,今天黑哥也来盘点一下。 盘点在数字货币交易所“诞生”的稳定币 事实上2019年2月15日,稳定币市场占有率高达90%的泰达USDT暴跌破0.88美元的时候,火币交易所就推出了HUSD稳定币一体化解决方案,用来对冲USDT暴雷风险。 币安有BUSD,火币有HUSD机制,OKex也在2019年6月3日推出了USDK。USDK由港股上市公司前进控股旗下子公司OKLink联合Prime Trust发行,与美元1:1锚定,经慢雾科技审计,是基于区块链和信托牌照的美元稳定币。 火币——HUSD(一张图了解) HUSD,虽说并不是美国监管机构许可的稳定币,但其只基于火币生态流转,没有发行总量、充值指定稳定币自动转化、提现可选择稳定币种类等特点,对火币用户稳定币下跌市场风险的风控利好,不言而喻。

币安——BUSD 该代币已获得纽约州金融服务局(NYDFS)的批准。Paxos信托公司是一家受监管的金融机构,致力于推动资产数字化,提高资产流转。之后,币安宝也新增了BUSD多个交易对,据公开资料,稳定币BUSD由币安发行,与美元1:1锚定,已获美国纽约州金融服务局(NYDFS)许可,允许在美国各州间流通。 3、OK——USDK

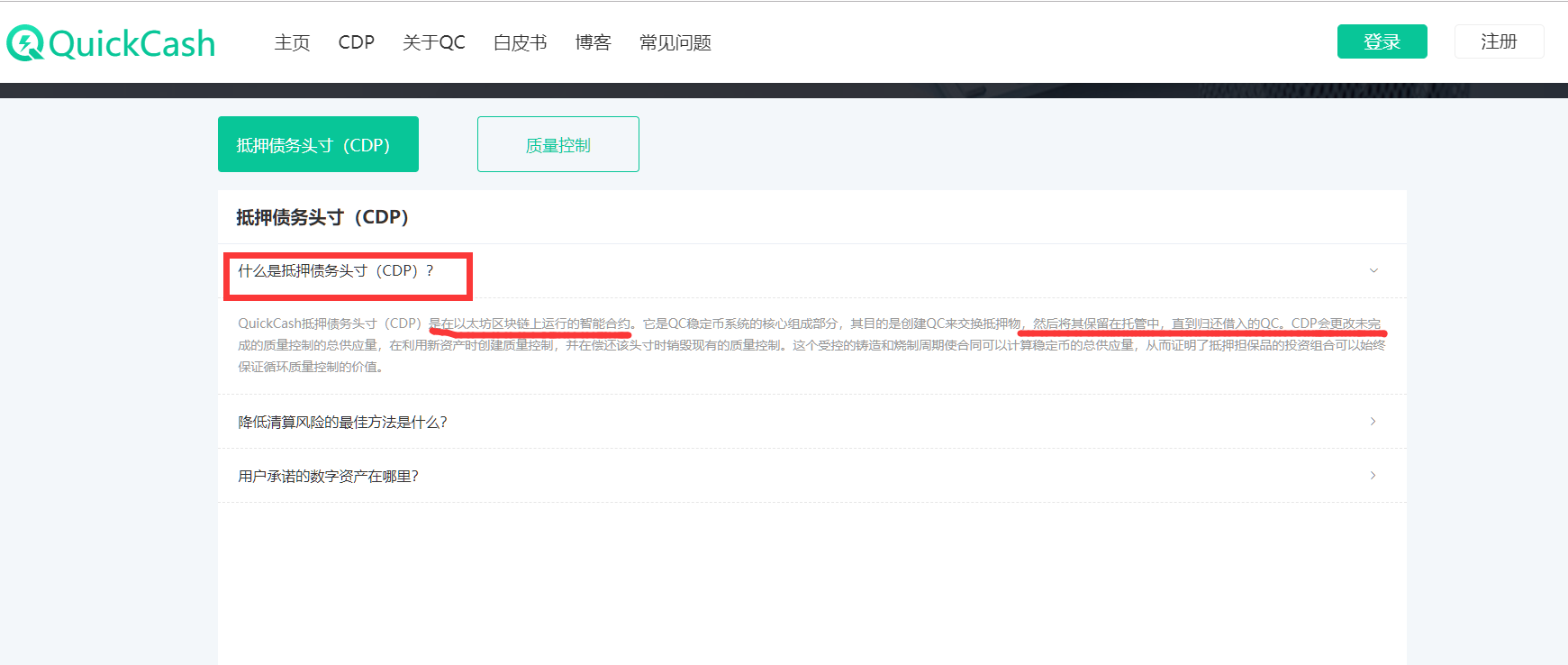

图三:OKex合规稳定币USDK(图片源自网络) 当然,除了火币,币安,OK推出了稳定币机制之外,小编也发现了新生代的特殊稳定币,他们虽然没有造势,没有太多外部声音,但也潜移默化赋能交易所。 QC(QuickCash)是基于量子链智能合约发行的稳定币,是Quickcash Network Pte. Ltd.发起的区块链项目。

以上是非小号平台的数据统计,QC稳定币的价值为0.15美元(≈1RMB),初始为锁定状态,用户可以通过抵押数字资产的方式来使一部分QC进行流通,抵押的数字资产为BTC、ETH、EOS、LTC、QTUM等主流数字资产,抵押比率为150%以上,即流通的QC稳定币为超额数字资产抵押信用担保。所有的质押和流通记录在区块链上公开展示,有效杜绝超额QC进入流通市场,以保证QC的汇率稳定和自由流通。

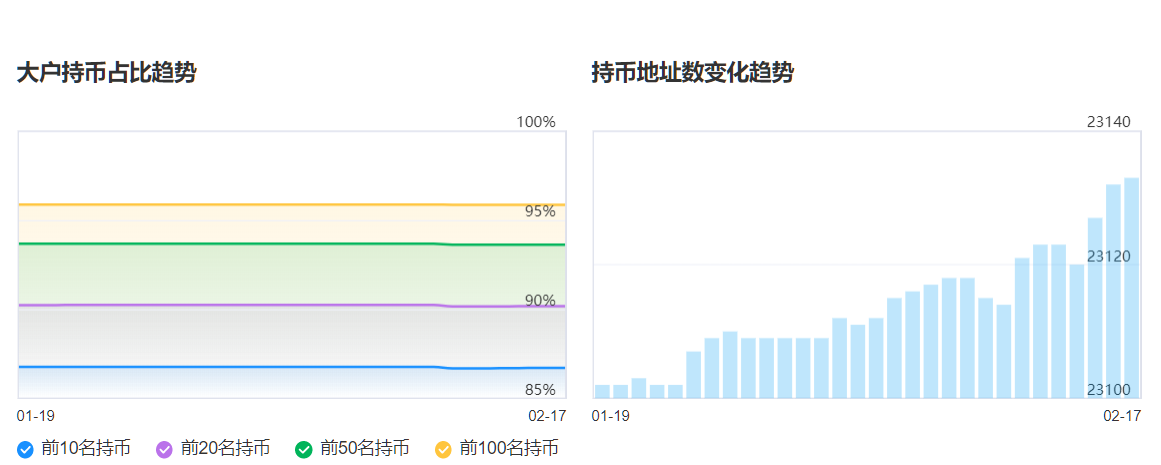

黑哥注意到QC,也是因为QC在国内的一线老牌交易所——ZB占比,涉及到ETH、EOS、HC、USDT、XRP、LTC、QTUM等多个交易对。目前上线了包括新锐黑马交易所ZBG,期货交易所BW等10家交易所,其持币地址也是在逐步上升,尤其是今年2月份以来也是比较活跃的。

合规稳定币,多项目、多平台、多标准发行,不经意间已成为一种趋势。 此外,Circle、高盛、比特大陆支持的国际加密货币金融生态CENTRE架构,推出的市值5亿美金的USDC,与币安BUSD角逐中,因拥有英美、欧盟多国支付合规牌照和纽约州的BitLicense,也在诸多公链、交易所争相合作中强势崛起。 如果考虑到Facebook的Libra,摩根大通和三星等知名国际巨头意欲进军稳定币市场的目标,包括一些主权国家和地区打算尽快推出与法币挂钩国家数字货币的规划,实际上,2019年以来,加密货币市场中稳定币的多公链发行、多元化、规模化,已成为一种不可忽视的重要趋势。 展望2020 在2017年,看起来Tether可能会受到完全受监管的新稳定币的冲击。但是2018年以来,Tether似乎也没有去做那么多事情来改善自己的形象并变得更加透明,新的竞争对手没有翻起太大波浪。 那么,为什么所有这些金融机构、企业和交易所都在试图发行稳定币项目呢? 对于数字资产投资,更像是一种金融产品,大多数投资者希望能获得稳定长期的收益,又想要获得高额的报酬,原本鱼与熊掌是不可兼得的,稳定币不仅仅只是从概念上相对稳定,真正落实到实际应用才行。 随着稳定币越来越多地被采用,监管的挑战也会随之而来。那么接下来的问题就是,哪个稳定币将开启价格战? —- 编译者/作者:黑哥说币 玩币族申明:玩币族作为开放的资讯翻译/分享平台,所提供的所有资讯仅代表作者个人观点,与玩币族平台立场无关,且不构成任何投资理财建议。文章版权归原作者所有。 |

稳定币群雄逐鹿,盘点在数字货币交易所“诞生”的稳定币?

2020-02-17 黑哥说币 来源:火星财经

- 上一篇:重启IEO是风险还是机会

- 下一篇:币安准备打入新加坡市场

LOADING...

相关阅读:

- 辣讲EOS|第65期|EOSNation2020-08-03

- 您现在可以使用Kyber在以太坊区块链上交易莱特币2020-08-03

- 特拉维夫证券交易所推出区块链平台2020-08-03

- 币海蓝天:8.3比特币晚间行情分析BTC持续横盘,迟迟不动是否有大动作?2020-08-03

- 第六届世界区块链创新大会暨海南区块链投资洽谈会、国际区块链节全2020-08-03